网讯:

摘要:

2024年10月,储能EPC(含设备)、储能系统、容量租赁、电芯等采招总需求达6.776GW/21.629GWh。

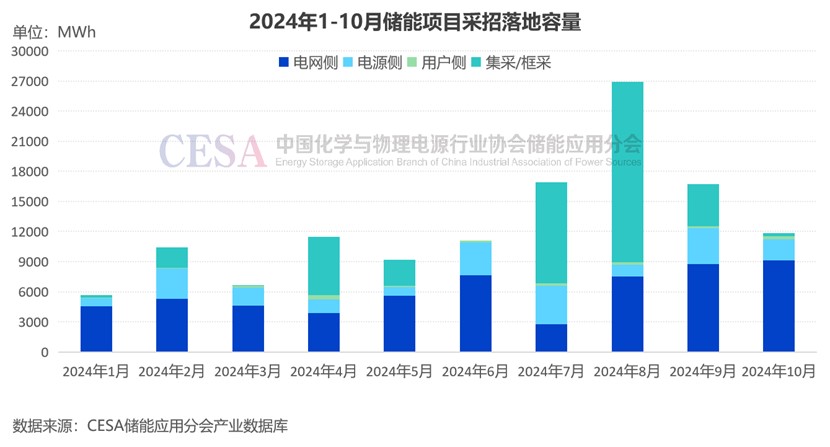

2024年1-10月,全国储能采招落地总规模达126.75GWh。

2024年10月电芯、EPC(含设备)、储能系统、容量租赁等采招落地规模达4.1GW/11.832GWh。

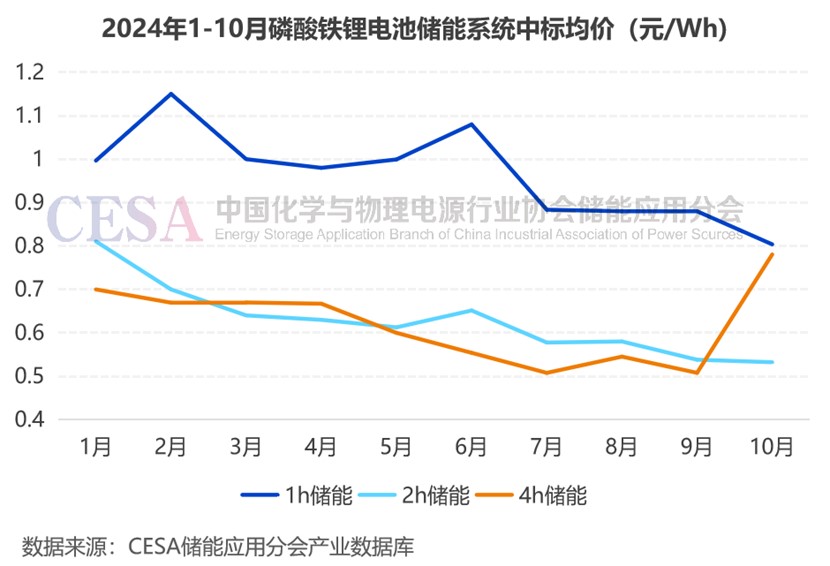

10月2h磷酸铁锂储能系统中标单价在0.481-0.829元/Wh区间内,加权均价0.532元/Wh,环比下降1.07%;4h磷酸铁锂储能系统中标单价在0.4731-1.281元/Wh区间内,加权均价0.78元/Wh,环比回升53.7%。

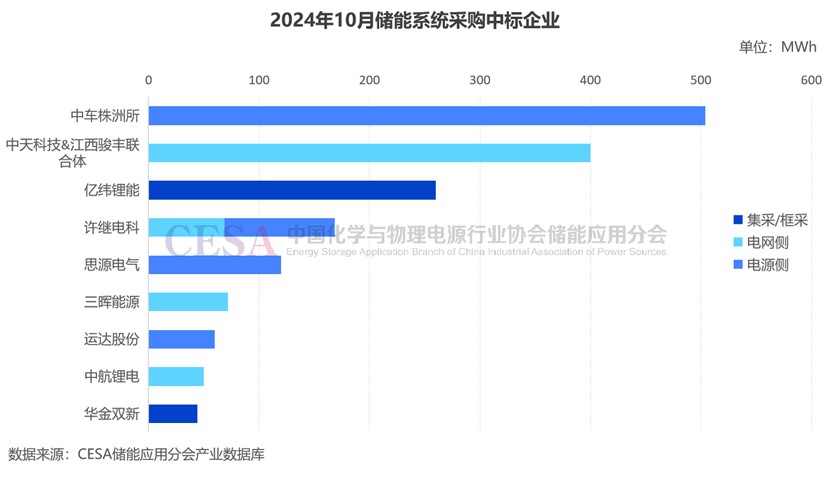

10月,中车株洲所储能系统采购中标规模最大。

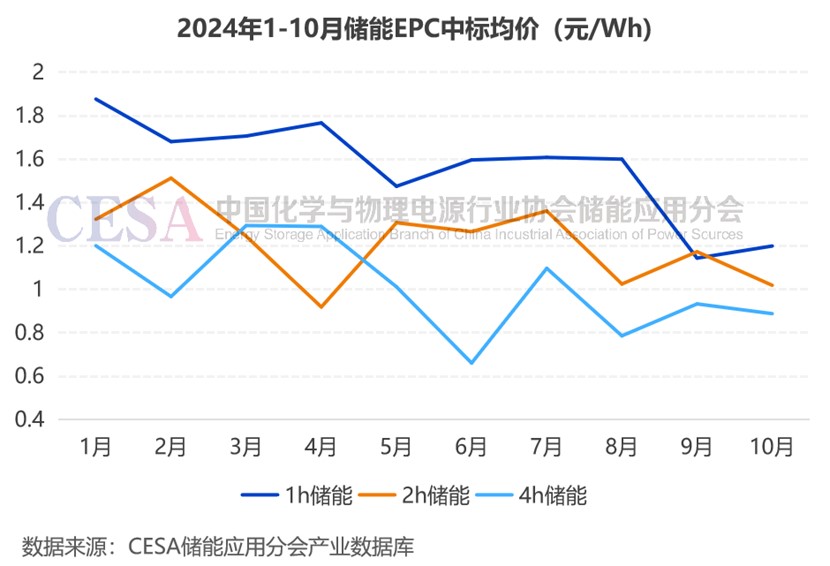

10月,2h磷酸铁锂储能EPC中标价格在0.759-1.28元/Wh,加权均价1.019元/Wh,环比下降13.18%;4h磷酸铁锂储能EPC中标价格在0.683-1.04元/Wh,加权均价0.8884元/Wh,环比下降4.81%。

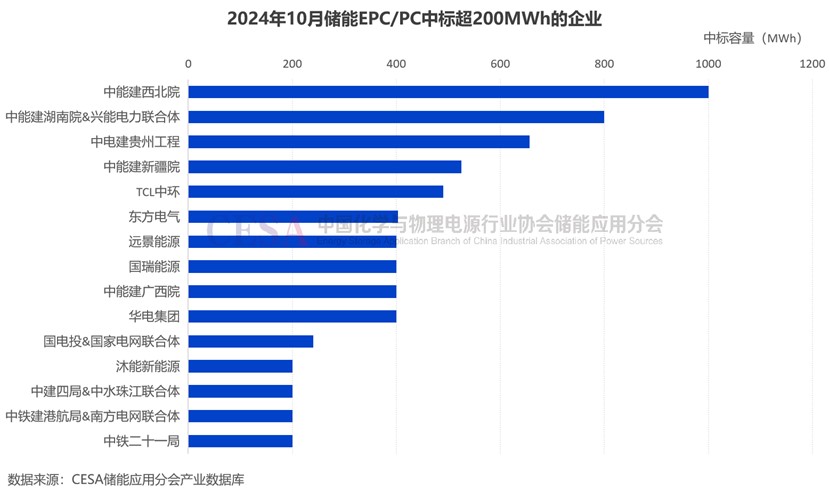

10月,中能建(含联合体)储能EPC中标规模931.25MW/2921.07MWh,容量占比38.69%。中电建(含联合体)储能EPC中标规模527.5MW/1062.57MWh,容量占比14.07%。

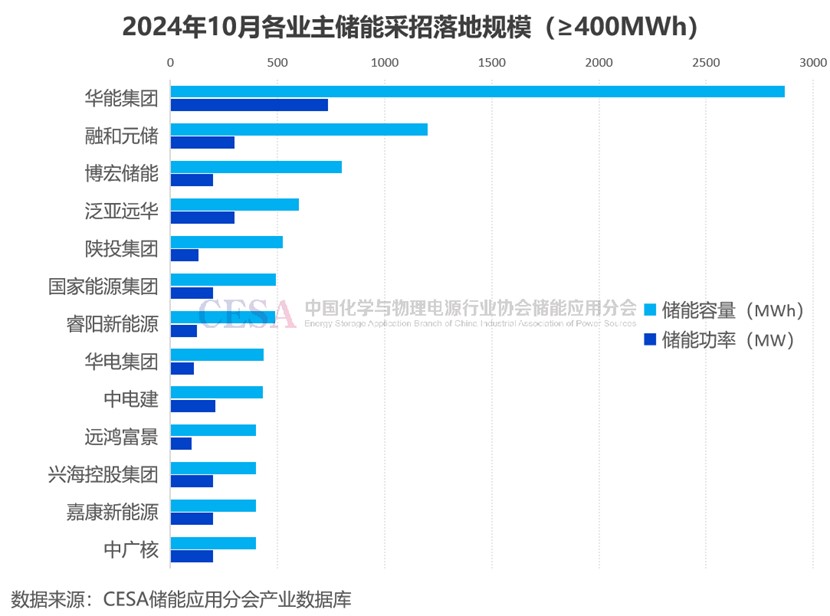

就业主分析,10月华能集团采招落地规模最大,达734MW/2868MWh。

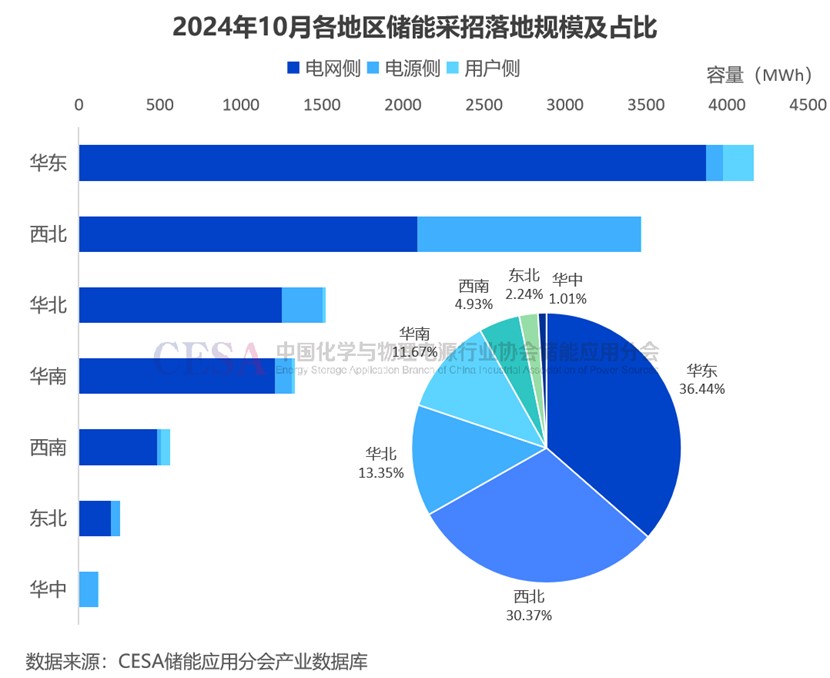

10月,华东地区储能采招落地项目最多,规模领跑全国。就省份分析,江苏储能采招落地容量最大。

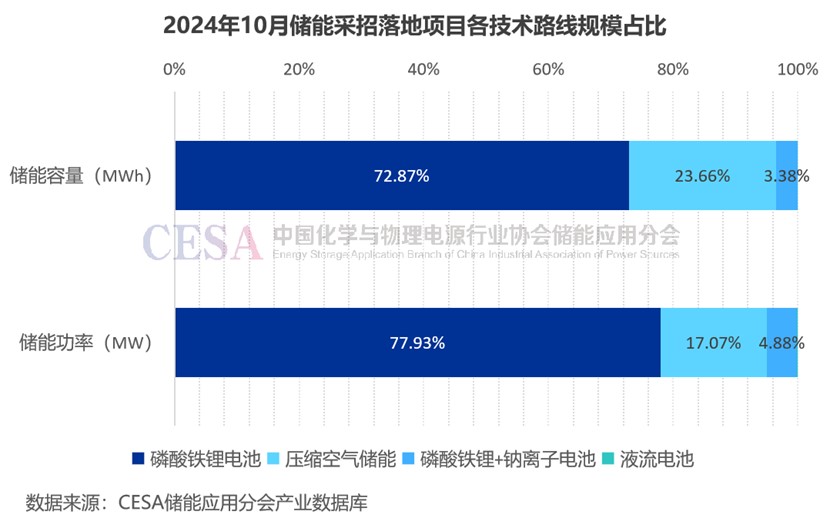

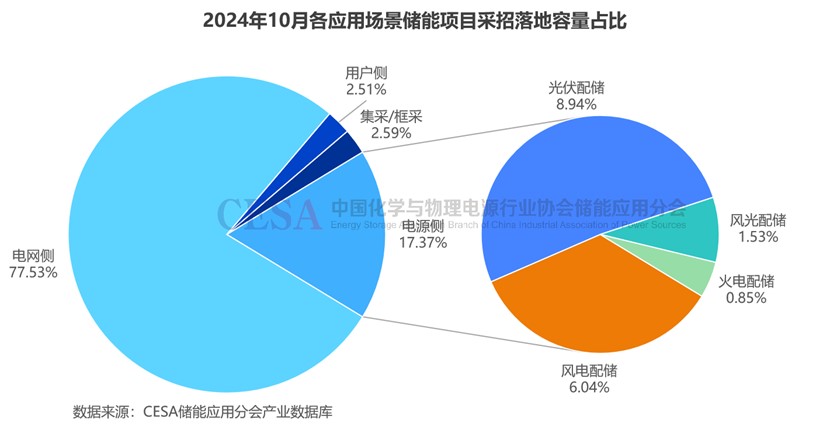

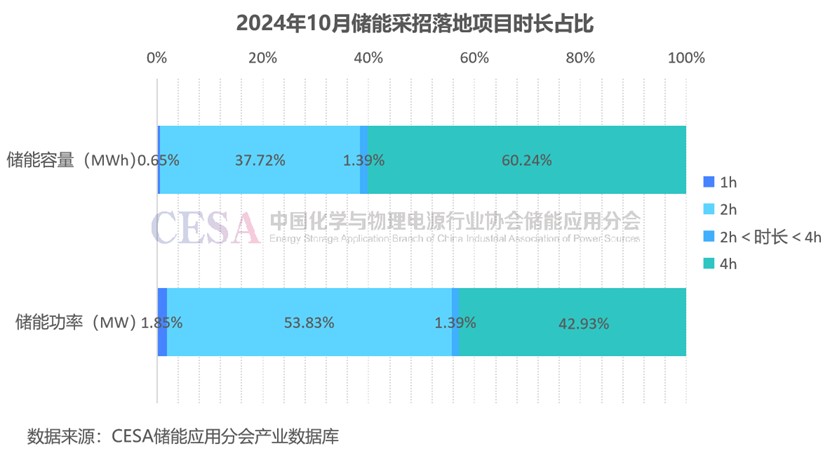

10月储能采招落地项目中,电网侧规模最大,容量规模占比77.53%,磷酸铁锂电池储能项目容量规模占比72.87%,4h储能项目容量占比60.24%。

1.招标分析

2024年10月,CESA储能应用分会产业数据库共收录了146个储能招标项目,总投资超97亿元,其中EPC、储能系统、容量租赁、电芯等采招总需求达6.776GW/21.629GWh,容量规模与上个月基本持平。

EPC/PC储能招标项目共77个(注:储能系统甲供的项目不包含在内),合计规模达4.675GW/12.94GWh。

储能系统采购招标项目共43个(注:含储能直流侧系统),总规模达1.805GW/8.1GWh,容量规模环比+77.55%。

储能容量租赁招标项目共9个,总规模为231MW/382MWh。

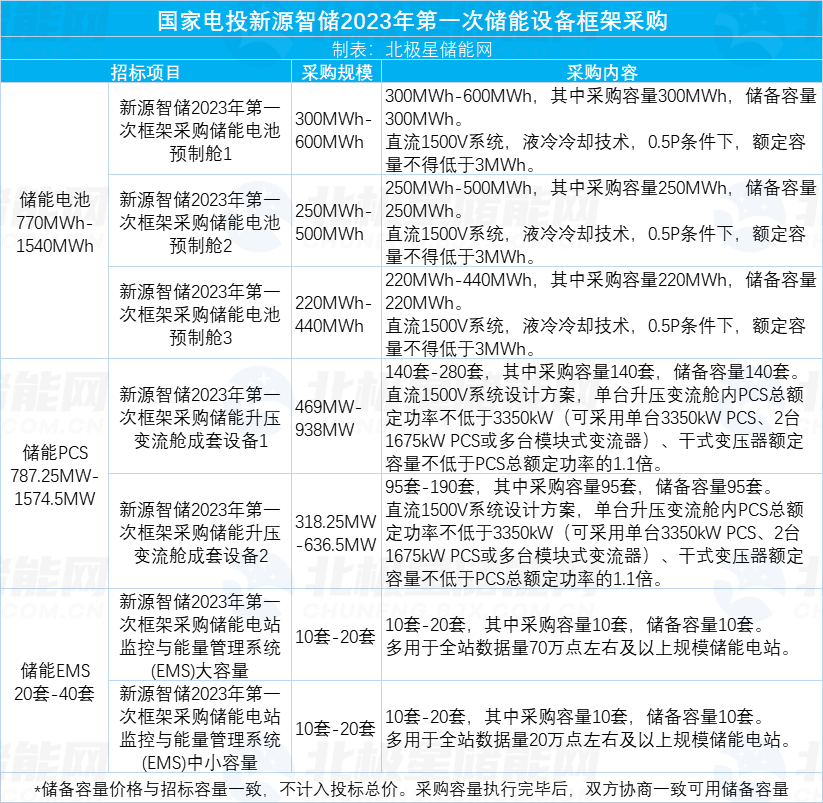

2024年10月,共发布了5个储能集采/框采项目,其中新源智储2024年第二次采购储能电池舱集采规模最大,采购容量为1GWh,储备容量为1GWh。10月,新源智储还进行了2024年第二次框架采购储能变流器设备集采,PCS采购规模达1150MW,储备规模1150MW。

此外,10月30日,龙源电力龙源电力集团共享储能技术(北京)有限公司发布了第三批储能电站EMS(能量管理系统)框架采购,预估量为750MW/1500MWh(20套)。

值得一提的是,10月有8个GWh级储能项目发布了招标公告,其中两个项目配储均超3GWh。

新疆华电天山北麓基地610万千瓦新能源项目磷酸铁锂电化学储能系统采购

该项目位于新疆哈密市巴里坤县和伊吾县,在巴里坤县建设2GW风电、1GW光伏和100MW光热项目,配储600MW/2400MWh;在伊吾县建设2.2GW风电和800MW光伏,配储600MW/2400MWh。总计4.2GW风电、1.8GW光伏和100MW光热项目,共配储1.2GW/4.8GWh,本次磷酸铁锂电化学储能系统采购规模为1GW/4GWh。

重能新疆天山北麓新能源基地项目

10月28日,新疆重能电力开发有限公司发布了新疆天山北麓新能源基地项目储能系统设备及服务采购招标公告,此次招标共3个标段,共采购0.8GW/3.2GWh。

10月GWh级储能招标项目见下表。

2. 中标分析

据CESA储能应用分会产业数据库不完全统计,2024年1-10月,全国储能采招落地总规模达126.75GWh。

10月共86个储能项目公示了中标人/中标候选人,其中电芯、EPC(含设备)、储能系统、容量租赁等采招落地规模达4.1GW/11.832GWh。

其中,EPC(含设备)采招落地项目37个,规模达2.29GW/6.73GWh,容量规模占比56.87%,规模最大的是新疆甘泉堡400MW/1600MWh混合电化学共享储能项目(一期200MW/800MWh)EPC总承包。

24个项目储能系统(含直流侧)采招落地,规模831.9MW/1757.395MWh,容量规模占比14.85%。

7个项目完成容量租赁采招,规模达148.125MW/286.25 7MWh。

此外,还有一个700MW/2800MWh压缩空气储能项目完成了热水储热系统成套设备采购。

2.1 储能系统中标价格分析

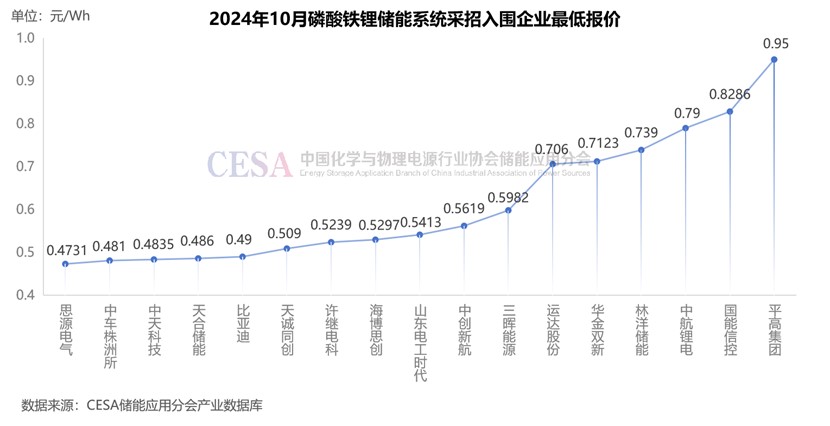

就价格分析,2024年10月磷酸铁锂储能系统入围单价集中在0.4731-1.45元/Wh,中标单价在0.4731-1.281元/Wh区间内。

其中,2h磷酸铁锂储能系统中标单价在0.481-0.829元/Wh区间内,加权均价0.532元/Wh,环比下降1.07%。最低价格来自于内蒙古能源东苏特高压外送新能源三期基地32万千瓦风储项目和8万千瓦光伏项目60MW/120MWh配套储能系统设备采购,中车株洲所以5772万元的价格中标,折合单价0.481元/Wh。

4h磷酸铁锂储能系统中标单价在0.4731-1.281元/Wh区间内,加权均价0.78元/Wh,由于构网型储能系统采购占比提升,10月4h锂电储能系统均价环比回升53.7%。最低价格来自于青海公司国能(同仁)新能源开发有限公司国能同仁牧光储30MW/120MWh电化学储能设备采购,思源清能电气电子有限公司以5677.2的投标报价中标,折合单价0.4731元/Wh。最高价格来自于青海公司国能(共和)新能源开发有限公司海南塔拉储能电站25MW/100MWh组串式构网型储能系统设备采购,许昌许继电科储能技术有限公司以12809.7万元的价格中标,折合单价1.281元/Wh。

1h磷酸铁锂储能系统中标单价在0.79-0.85元/Wh区间内,加权均价0.804,环比下降8.65%。最低价格来自于太原智储100MW独立储能电站项目50MW/50MWh储能系统采购,中航锂电(洛阳)有限公司以3950万元的报价中标,折合单价0.79元/Wh,刷新了1h锂电储能系统的最低价纪录。

在10月储能系统采购中标的企业中,除了思源电气和中车株洲所,中天科技、天合储能、比亚迪磷酸铁锂储能系统最低入围价格均在0.5元/Wh以下,天诚同创、许继电科、海博思创、山东电工时代、中创新航、三晖能源最低入围报价均低于0.6元/Wh。

10月65%的企业磷酸铁锂储能系统最低入围价格在0.6元/Wh以下。

除了磷酸铁锂储能系统,2024年10月,望谟县200MW/400MWh集中储能项目5MW/10MWh全钒液流电池储能系统采购中标人公示,贵州志喜科技有限公司以2849.7467万元的报价中标,折合单价2.85元/Wh。

2.2 储能系统采购中标企业

就10月储能系统采购中标规模分析,中标规模最大的是中车株洲所,达504MWh;中天科技、江西骏丰联合体中标规模达400MWh;亿纬锂能中标260MWh。此外,许继电科、思源电气储能系统中标规模均超100MWh。

2.3 储能EPC中标价格分析

10月,2h磷酸铁锂储能EPC中标价格在0.759-1.28元/Wh,加权均价1.019元/Wh,环比下降13.18%,最低报价来自于中广核广西钟山200MW400MWh集中共享新型储能项目EPC总承包,中国能源建设集团广西电力设计研究院有限公司以30364.5476万元的报价中标,折合单价0.759元/Wh。

4h磷酸铁锂储能EPC中标价格在0.683-1.04元/Wh,加权均价0.8884元/Wh,环比下降4.81%,最低报价来自于河北华电石家庄栾城100MW/400MWh独立储能项目EPC总承包,中国华电科工集团有限公司以27306万元的报价中标,折合单价0.683元/Wh。

2.4 储能EPC中标企业

10月,包含储能系统采购的EPC/PC总承包采招落地共2.42GW/6.989GWh,不包含储能系统的EPC/PC总承包采招落地规模为144.5MW/561MWh,合计2.565GW/7.55GWh。

在EPC/PC中标企业中,10月中能建(含联合体)中标规模931.25MW/2921.07MWh,容量占比38.69%。中电建(含联合体)中标规模527.5MW/1062.57MWh,容量占比14.07%。

此外,10月TCL中环、东方电气、华电集团、国瑞能源、远景能源EPC中标规模均超400MWh。

2.5 业主采招落地规模

据CESA储能应用分会产业数据库不完全统计,2024年10月共52家业主/开发商完成了储能EPC/PC和储能系统的采招工作,其中华能集团采招落地规模最大,达734MW/2868MWh。

融和元储采招落地达300MW/1200MWh,包括新疆甘泉堡400MW/1600MWh混合电化学共享储能项目(一期200MW/800MWh)EPC总承包和阿左旗阿拉腾敖包变电站侧100MW/400MWh独立新型储能电站示范项目EPC总承包。

博宏储能采招落地200MW/800MWh,泛亚远华采招落地300MW/600MWh,陕投集团采招落地131.25MW/525MWh。

此外,国家能源集团、睿阳新能源、华电集团、中电建、中广核、嘉康新能源、兴海控股集团、远鸿富景10月储能采招落地规模均超400MWh。

2.6 应用场景分布

2024年10月,全国电网侧储能项目(含EPC/储能系统等)采招落地规模最大,达3.04GW/9.097GWh,容量规模占比77.53%,主要集中在江苏、新疆、广西、内蒙古等地。

10月电源侧采招落地项目主要分布在新疆、宁夏、青海等,总规模达811.625GW/ 2038.15GWh,容量规模占比17.37%。其中,光伏配储中标公示规模326.2MW/1048.94MWh,风电配储中标公示规模362.125MW/709.25MWh,火电配储33.3MW/100MWh。

10月用户侧采招落地46.99MW/294.118MWh,容量规模占比2.51%。其中单独配置的工商业储能项目达42.265MW/247.998MWh,分布式光伏配储项目4.625MW/45.905MWh。

2.7 区域分布

就省份分析,2024年10月,江苏储能采招落地容量最大,规模达1.032GW/3.475GWh,容量占比29.615%,主要为电网侧储能电站。

10月新疆储能采招落地707.5MW/2490MWh,容量占比21.22%,居全国第二,主要为储能EPC采招项目。

广西10月储能采招落地528MW/1056MWh,容量占比9%,位列全国第三,主要包括中广核广西钟山200MW/400MWh集中共享新型储能项目EPC总承包、东兴市300MW/600MWh共享储能电站项目EPC总承包等。

10月内蒙古储能采招落地260MW/920MWh,容量占比7.84%,在全国排第四。

此外,河北、甘肃10月储能采招落地规模均超过500MWh。

就地区分析,2024年10月,采招落地地区明确的项目(含设备)总规模达3.897GW/11.426GWh,其中华东地区落地项目最多,规模领跑全国,达1.3GW/4.164GWh,容量规模占比36.44%,主要为电网侧储能项目。

西北地区采招落地1.02GW/ 3.47GWh,容量规模占比30.37%,在全国排第二,其中规模最大的项目是新疆甘泉堡400MW/1600MWh混合电化学共享储能项目(一期200MW/800MWh)EPC总承包、克州阿图什市200MW/800MWh独立储能项目EPC总承包。

华北地区10月采招落地495MW/1525MWh,容量占比13.35%;华南地区671.92MW/1333.715MWh中标公示,容量占比11.67%。

2.8 储能时长分布

10月储能采招落地项目中,储能时长明确的规模达4.05GW/11.547GWh,其中4h储能项目市场占有率进一步提升,主要集中在江苏、新疆、内蒙古等地,规模达1.739GW/6.956GWh,功率规模占比42.93%,容量规模占比60.24%。

2h储能项目采招落地规模2.18GW/4.356GWh,功率规模占比53.83%,容量规模占比37.72%。

2.9 储能技术路线分布

10月磷酸铁锂储能项目采招落地规模3.195GW/8.623GWh,功率规模占比77.93%,容量规模占比72.87%,磷酸铁锂电池储能技术依旧为主流技术路线。

10月压缩空气储能项目采招落地700MW/2800MWh,容量规模占比23.66%。磷酸铁锂+钠离子电池混合储能项目落地规模200MW/400MWh,容量规模占比3.38%。此外,还有5MW/10MWh液流电池储能项目采招落地。