盖世汽车讯 据路透社报道,1月24日,日本电机制造商尼得科(Nidec)将其本财年(截至2024年3月31日)的营业利润预期下调了近五分之一,原因是市场需求的不确定性以及中国电动汽车市场价格竞争加剧。

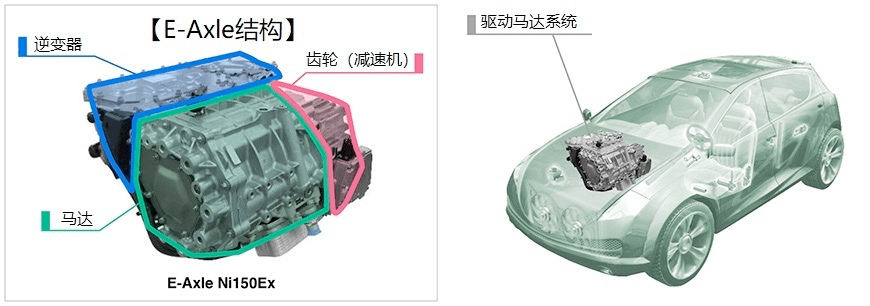

尼得科已经投入巨资,立志通过电动汽车驱动电机系统(E-Axle)成为电动汽车供应链的关键参与者。但是,在全球最大的汽车市场中国,该公司面临着一定的挑战,因为电动汽车市场的价格战以及补贴的退坡使得企业降本的压力增加。

图片来源:尼得科

根据尼得科最新的预期,该公司本财年的营业利润预计将为1,800亿日元(约合12.2亿美元),较去年4月份的预期(2,200亿日元)下跌18%;本财年的净销售额预期将从此前的2.2万亿日元上涨4.5%至2.3万亿日元;归属于母公司的利润预期将下跌18.2%至1,350亿日元。

岩井宇宙证券(Iwai Cosmo Securities)的高级分析师Kazuyoshi Saito表示,这一消息表明,尼得科可能需要比预期更长的时间来重振E-Axle业务。Saito评论称,“我担心这将对股价产生负面影响。”去年10月24日,尼得科公司的股价下跌10.5%,以5,995日元的价格收盘,创下15年以来最大的单日跌幅,市值蒸发约27亿美元。

尼得科预计,通过限制低利润或无利润的订单以及采取本地化产品开发和采购等措施,其将花费高达400亿日元的一次性成本来扭转电机业务。