不及预期的中报业绩,让新奥能源在二级市场上的走势“一泻千里”:中报业绩披露后半个月内,公司港股股价从80港元附近一路下滑至53.85港元,且瑞银、中金等多家投资机构纷纷下调公司目标价,并指出公司全年盈利或将低于此前预期。

为提振市场信心,近期公司管理层多次增持股份、宣布股份回购计划。随着市场充分消化悲观预期,目前公司股价已小幅回升至64港元附近。

细究这份令市场意外的财报,上半年燃气销量放缓、市场需求疲软,工业客户需求下滑明显,都是被屡屡提到的关键词。不过,从同样身处燃气板块的华润燃气及中裕能源等个股的表现来看,行业整体承压似乎并非是新奥能源不被市场看好的唯一原因。

业绩扭头下行,行业龙头意外“掉队”?

公开信息显示,港股的新奥能源主要从事投资及建设、经营及管理燃气管道基础设施、车船用加气站及泛能站、销售与分销管道燃气、液化天然气及其他多品类能源、能源贸易等下游业务,而在A股上市的控股母公司新奥股份的主要业务涵盖天然气生产与销售以及能源工程等上游业务。

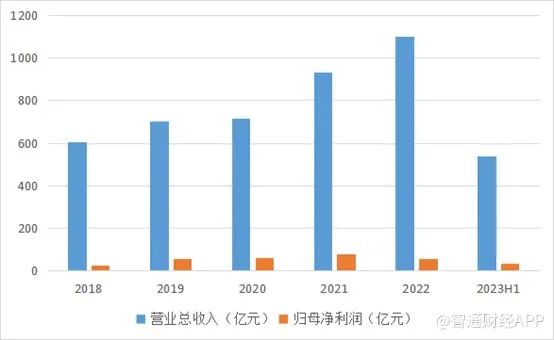

作为天然气产业一体化龙头,新奥能源近年来的业绩可圈可点。据智通财经APP了解,2018至2022年间,公司营收整体稳定向上,业绩面上受疫情影响较小;受益于城镇化率的提升、“双碳”目标下天然气消费量稳步增长的趋势,公司零售气销量从2009年的29亿立方攀升至2022年的259亿立方,年均复合增长率为18%。

然而,2023年上半年,国内天然气市场的整体承压拖累新奥能源业绩,公司营收、利润双双出现下滑迹象。

据最新业绩公告,2023年上半年,新奥能源实现营收541.11亿元(人民币,单位下同),同比减少7.2%;归属股东净利润33.33亿元,同比增长7.3%。公司财务状况运行平稳,截至2023年6月30日止六个月,公司的营运现金流入为40.03亿元,并产生正自由现金流4.12亿元。

公司方面称,营收下降主要受到高气价叠加、零售气量阶段性下滑两方面的影响。而受天然气采购价格上升及安全运营成本增加的影响,毛利亦下跌7.5%至29.22亿元。

据智通财经APP了解,国内现行的天然气定价机制为政府管制+市场化定价双轨制,目前国内正处于由政府指导定价转向市场定价机制的过渡期,但天然气上下游价格联动机制仍不完善。天然气价格高企状况下,工业用户和城燃企业均需承担较大压力。

纵观上半年国内天然气市场的整体价格走势,受到全球经济增速放缓、采暖季气温偏暖、欧美地下储气库库存高位等多重因素影响,天然气终端需求持续疲软,市场供大于求情况明显。据生意社商品行情分析系统,上半年液化天然气价格震荡下跌,截止6月30日,国内液化天然气均价为4296元/吨,较1月1日均价6174元/吨,价格下跌幅度为30.44%。

工业部门增长承压、天然气需求量走弱,也使得新奥能源的批发业务比零售业务表现出了更大的下滑幅度。上半年公司天然气整体零售销售量同比下降6.9%至121.62亿立方米,天然气零售业务收入下跌3.6%至292.17亿元;燃气批发销售量则同比下滑2.8%至36.65亿立方,燃气批发业务收入下跌28.6%至133.45亿元。

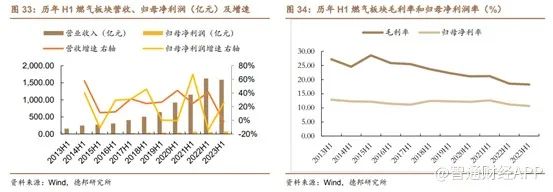

行业的整体表现无疑是影响新奥能源业绩的因素之一,但若从整个燃气板块上市公司的业绩表现来看,无论营收还是利润,其同比增速都没有达到行业平均值。

据德邦证券统计,根据Wind数据,德邦公用事业细分领域燃气板块(共30家上市公司)于2023H1实现收入1590.70亿元,同比下降2.07%;归母净利润合计77.25亿元,同比增长25.43%;毛利率为18.28%,同比降低0.30pct,归母净利率为10.68%,同比降低0.48pct。

因此,在将业绩下滑完全归咎于行业大环境之前,新奥能源恐怕需要在业务层面上进行更多的“内省”。

天然气主业“独木难支”,新业务难挑大梁?

从业务结构来看,新奥能源业务分为天然气零售业务、燃气批发、综合能源业务三大板块,按2022年年报数据,三者营收占比分别为54.6%、27.2%和10%。此外,工程安装及智家业务营收占比较小,分别约为5.4%和2.8%。换句话说,天然气的批发和零售业务合计占了超过八成的比例。

据智通财经APP了解,中期财报显示,上半年新奥能源在新开发家庭用户的工程安装和智家业务方面均实现了收入和毛利率的增长。

上半年,公司完成99.8万个新开发家庭用户的工程安装,工程安装收入28.62亿元,同比上升2.6%,毛利15.26亿元,同比上升13.0%;智家业务实现收入、毛利分别为16.99亿元和11.39亿元,同比分别增长45.8%及30.5%。

智家业务针对安全场景、厨房场景、社区场景等多个不同场景下的多维客户需求,结合在线销售+线下服务体验,一方面大力推广安防、供暖、厨卫等燃气强关联产品,另一方面则鼓励成员企业因地制宜进行产品创新,开发安全数智化、燃气报警、LoRa数智物联数智产品。

可以看出,目前公司的智家业务仍处于起步阶段,智家服务在公司现有客户群的渗透率仅为11.2%,相比2022年底的10.1%增长了1.1个百分点。

另一方面,泛能业务的进展则体现了新奥试图在清洁能源领域里拓展新增长曲线的努力。

综合能源是一个广泛的领域,包括光伏、风电、供热、加氢站、地热和生物质等清洁能源。向综合能源领域多元化延伸,能够减轻企业对天然气业务的依赖、抵御天然气市场价格波动的影响,增强抗风险能力和可持续发展能力,已然成为燃气行业的大趋势。

上半年,新奥能源的综合能源业务收入及毛利分别增长30.3%及30.8%至69.88亿元及9.13亿元。报告期内,公司共有42个泛能项目完成建设并投入运营,累计已投运泛能项目达252个,为公司带来冷、热、电、蒸气等共156.64亿千瓦时的综合能源销售量,同比增长45.0%;有62个泛能项目在建设中,当在建及投运的项目全部达产后,潜在综合能源销售量预计超过450亿千瓦时/年。

此外,报告期内公司新签约21个低碳园区、956个低碳工厂,以及73个低碳建筑项目,上述新签约项目合共用能规模超过146亿千瓦时/年。公司表示,未来还将积极开展光伏、生物质、地热、余热资源等低碳及低成本能源的应用。

不过,从收入规模来看,综合能源业务要想成为公司的第二营收支柱仍然有着一定距离。

天然气市价维持高位 下半年有望盈利修复

从天然气上下游产业链格局来分析,国内天然气上游高度集中,以中石油、中石化和中海油这三家大型国企“三桶油”为主导,2021年底三家企业市场产量共同占比接近80%。

随着近年来我国天然气产量及表观消费量均稳步提升,整体市场供不应求,LNG 成为我国天然气进口的主流。据中国海关数据显示,2023年上半年我国LNG进口量达到3344.4万吨,同比增长7.2%,超越日本成为全球最大LNG进口国。

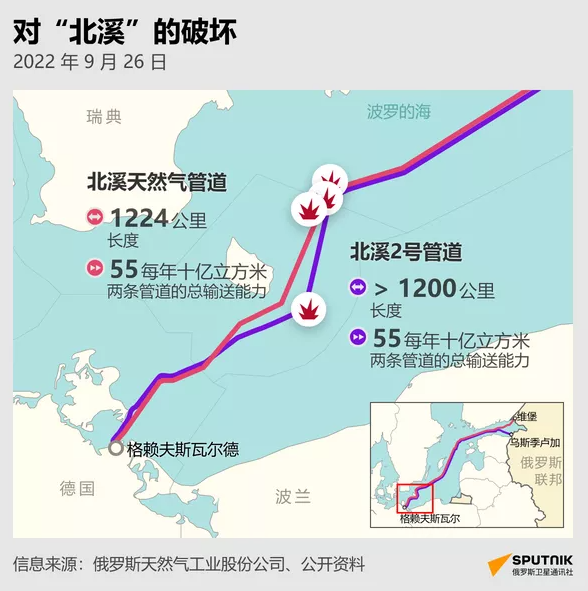

天然气进口量的逐步增长,使得国际天然气价格波动亦将传导至国内市场。下半年,澳大利亚罢工事件、加拿大林火及俄罗斯天然气产量下滑等多重因素或将导致国际天然气供应收紧,国际天然气价格水平预计维持高位运行。

在国内市场,随着天然气顺价机制有序推进、多地密集落实天然气顺价机制,叠加天气转冷带动天然气需求季节性上涨,下半年国内气价整体或将呈现“先低后高”趋势。国内资源保供能力稳步提升,有望使得以新奥能源为首的城燃公司盈利端迎来修复。

不过,交银国际研报中指出,对于市场较关注的民用气顺价进展,公司管理层给出的指引较为保守,因各地顺价落地存在一定的延迟时间差,全年毛差指引仅为每立方0.51元。该行预计公司全年零售气量同比下跌4.6%,23年批发天然气板块的毛利将同比下降约34%至18亿元,24财年/25财年批发天然气的毛利将进一步下降至11亿元/8亿元。

小结

从市场层面来看,目前公司股价已见底反弹,随着下半年天然气需求复苏,公司业绩亦将迎来回暖。考虑到现时股价处于历史低位,存在低吸布局机会;但由于新兴业务进展滞后、加上天然气市价波动风险,后市上行空间或将有限。