2023年,“卷”几乎贯穿了中国乘用车市场整整一年,从年初特斯拉降价,掀起新能源市场一波降价潮,再到东风雪铁龙和东风标致打出9万元降价的口号,彻底搅动了传统车市,及至年底,几乎大多数车企都参与到了这场降价浪潮中。

除了价格外,中国车市几乎卷在了方方面面,智能驾驶、智能配置、出口、营销渠道等等都加入到了卷的行列。

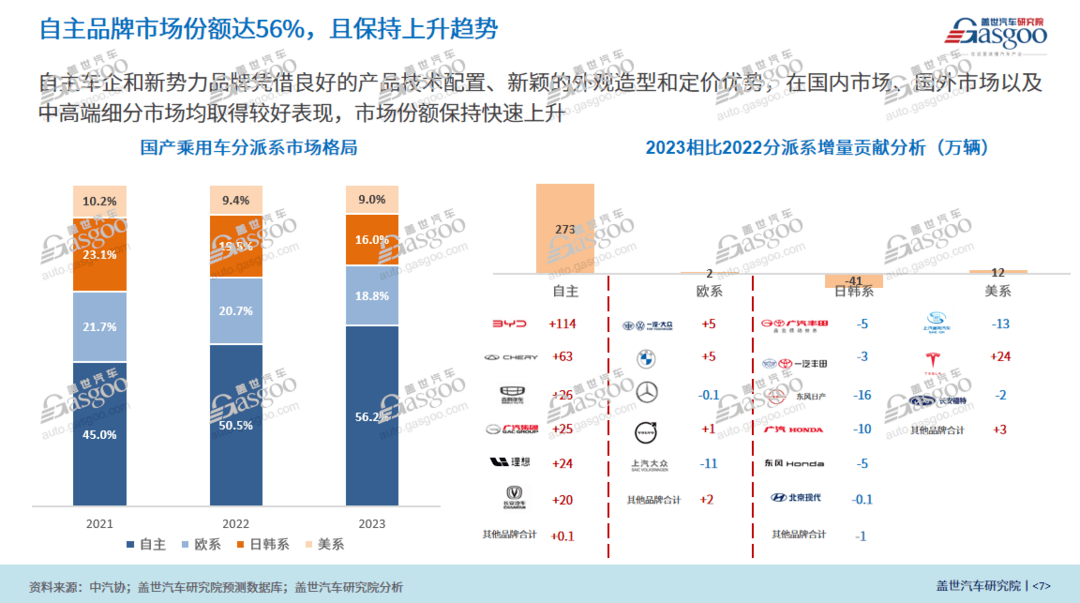

因为卷,中国乘用车市在自主市场份额、出口、新能源等均创造了多个历史最高纪录。其中,2023年自主品牌乘用车市场销量为1459.6万辆,同比增长24.1%,市场份额同比上升6.1个百分点到56%,首度突破50%。

盖世汽车研究院预计2024年国产乘用车自主品牌市场份额将达到62%,2030年将达到70%以上。

而在2024年,中国乘用车市还将继续“卷”,盖世汽车研究院表示,由于部分合资车企仍有降价,叠加电动车依靠规模放量对固定成本的摊薄以及锂价下跌,汽车产品仍有降价空间余地,预计2024年还会延续2023年的价格战。

强者恒强

2023年,中国乘用车市马太效应凸显。其中,自主品牌车企及特斯拉增长幅度较大。合资品牌,一汽大众、华晨宝马、北京奔驰依靠油车产品整体市场依然保持稳定。

与之相反的是,有几家未能成功转型新能源的二线传统车企正在走下坡路,而部分新能源车企更是面临暴雷的风险。

不过整体来看,自主车企和新势力品牌凭借良好的产品技术配置、新颖的外观造型和定价优势,在国内市场、国外市场以及中高端细分市场均取得较好表现,市场份额保持快速上升,达56%。其中,比亚迪、奇瑞、吉利、广汽、理想等销量增量贡献较多。

相对而言,欧系、日韩系、美系的市场份额均处于下滑的态势,而因为特斯拉的加持,美系则是派系中下滑最少的。

从新能源乘用车产品结构来看,2023中国新能源乘用车销量共计897万辆,新能源车渗透率达到34.5%,其中PHEV+REEV份额持续扩大,主要在于其产品以低能耗、性价比高等优势更能满足当前发展阶段的市场需求。

而中国新能源乘用车销量能够创造历史高位,得益于成本下降、出口增长、消费升级等多方面因素。

成本方面,随着电池成本和智能化软件技术研发费用边际下滑,新车型产品配置及定价不断下探,目前部分车企B级、C级纯电或插电混动车型价格跟同级别燃油车相当。例如,5-10万元的价格区间中,新能源有五菱缤果和比亚迪海鸥,而在10-20万元的价格区间中,比亚迪、长安、奇瑞、大众等都已经在此布局。

出口方面,中国乘用车的出口市场已是超预期增长。数据显示,2023年中国乘用车出口销量共计410万辆,同比增长62%,成为国内车市增长的核心动力。其中,奇瑞出口量持续走强,上汽乘用车和特斯拉分别排名第二、三位,而比亚迪的出口量也实现了三倍的同比增长,是出口销量排行榜前十名中增长最大的车企。

豪华车销量增长,则是受益于消费升级的带动,2023年豪华品牌销量达439万辆,与2022年相比增长了24.5%,其中新能源车企的豪华产品成为最大的贡献增量来源。例如,理想、问界等主打高端豪华的车企,其销量增长非常快,因此,盖世汽车研究院预测,到2030年,中国的豪华品牌的销量将会翻番。

而随着新能源电动化的持续深入,为更好地与传统燃油车进行区隔以及覆盖不同价位段的市场用户,目前,国内外车企采用多品牌战略的趋势愈发明显,如东风、长安、比亚迪、吉利、奇瑞和东风本田等。

有竞争才会有进步。国内车企竞争的日益白热化,也在推高着整体销量。如今,小众的细分市场也热闹非凡。例如,纯电MPV市场已经上新了小鹏X9、沃尔沃EM90等,理想MEGA也将在今年3月上市;硬派越野SUV上新了比亚迪仰望U8坦克700、丰田普拉多等,纯电超跑也上新了仰望U9、昊铂SSR等。

不过中国车市在一片和谐之下也有需要警惕的地方:首先是中国乘用车产能面临过剩风险。2023年77家车企中33家月均销量不足5000辆,汽车行业平均产能利用率不足50%,绝大多数边缘车企岌岌可危,面临关停并转风险。

像一些二线车企产能利用率甚至不足50%,不过特斯拉、广汽、理想的产能利用率仍然能够达到100%。

其次是库存压力在2023年上半年比较大。由于上半年车市需求疲软,库存预警指数和库存系数处于警戒线以上,行业库存压力较大,不过随着下半年汽车销量提升,库存压力也有所缓解。盖世汽车研究院表示,对比往年的库存系数来看,当前的库存还是处于一个比较合理的水平。

2023年,车企是如何卷的?

2023年,中国乘用车市场可谓是“神仙打架”。在新能源方面,比亚迪、长安、吉利等自主传统车企均取得了不错的成绩,大众、通用等外资品牌也在抓紧转型新能源,新势力中,华为系、理想等声量很大;在出口方面,奇瑞、上汽乘用车收获颇丰。

具体来看,长安、吉利采用多品牌战略和强化新能源细分车型拓展市场。销量上,吉利新能源汽车累计销售48.75万辆,同比增长超48%。长安汽车自主品牌销量209.78万辆,同比增加11.91%。

而且,长安、吉利还将持续完善旗下品牌组合调整,未来重点推动新能源、品牌向上和海外市场拓展,预计2024年长安、吉利销量将分别达到178万辆、181万辆。

新势力中,华为的涨势最大,2023年年底,华为推出智选车的升级版-鸿蒙智行,可涵盖从定义、设计到售后的全链路汽车生态,目前已吸引多家合作车企,盖世汽车预计2024年销量可达47万辆。

不过在这个存量竞争的时代,有人涨就会有人跌。如今,国内新品牌与新势力玩家已进入规模化和优胜劣汰发展阶段,目前仅有理想汽车已经实现跨越盈亏平衡点,多数新势力品牌车企依然需要持续规模化扩张。

出口方面,奇瑞乘用车、上汽乘用车在2023年出口市场分别占据企业销量的52%、58%,成为两家企业销量核心增长来源。

盖世汽车研究院指出,2024年奇瑞将重点推动新能源产品和海外出口双线发展,全年销量预计有望实现227万辆。

在新能源方面,合资车企也开始发力。如今,大众、通用及宝马等车企开始积极推动全新新能源产品上市和规模化发展。不过由于政策、技术等原因,多数合资车企全新平台新能源产品均推迟到2025年发布量产。

例如大众的规划是,全新PPE平台及第二代MEB+平台计划在2024年底推出新产品,2026年推出国内专属纯电动车平台CMP;丰田是在2026年推出全新电动汽车平台;本田是在2025年推动全新的纯电架构 e:N Architecture W概念车型量产。此外,奔驰、宝马在华合资,均表示计划在2025年推出纯电平台。

而为了推动新能源转型,外资企业开始主动寻求与自主车企合作。盖世汽车研究院表示,后合资时代的本土化深度布局和合作将成为产业发展新常态,本土车企及优质供应商及科技企业也在全球市场同步开展相关生态链合作。

像去年7月,大众向小鹏汽车增资约7亿美元,双方将联合开发两款B级纯电动汽车车型,以大众汽车品牌在中国市场销售;上汽奥迪则将依靠智己电动化平台打造新一代电动车。

大众旗下CARIAD还与地平线成立合资企业,针对中国市场需求,开发高度优化的全栈式高级驾驶辅助系统和自动驾驶解决方案,预计2024、2025年落地。

Stellantis集团投资约15亿欧元,获取零跑汽车约20%的股权。此外,Stellantis集团和零跑以51:49的比例成立一家合资公司,名为“零跑国际”,专注于出口业务。

为了加快新能源转型,外资也开始抱团取暖。2023年11月,梅赛德斯-奔驰(中国)投资有限公司与华晨宝马汽车有限公司宣布签署合作协议,双方将以50:50的股比在中国成立合资公司,在中国市场运营超级充电网络。

对于车企想要在愈来愈卷的竞争中脱颖而出,盖世汽车研究院认为需要具备几点要素:强大的复合型团队背景、充裕的资金支持、产能布局和智能化自主研发布局发展路径,保证新玩家均建立了相对差异化的竞争优势,未来突破取决于造车基础能力建设和核心竞争要素的构建。

2024年,行业洗牌提速

2024年,中国乘用车市场的增长态势还将继续。

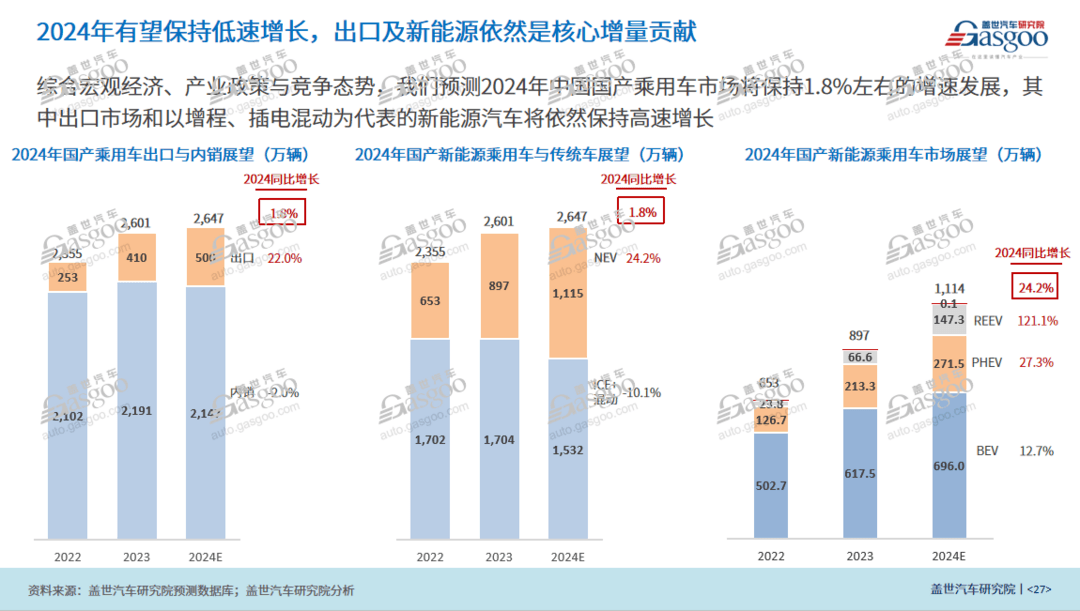

盖世汽车研究院表示,综合宏观经济、产业政策与竞争态势,2024年我国经济有望在“双循环”市场方面更加均衡,投资、消费和出口贸易这“三驾马车”动能总体延续今年格局。其预计,2024年中国国产乘用车市场将保持1.8%左右的增速发展,其中出口市场和以增程、插电混动为代表的新能源汽车将依然保持高速增长。

不过在竞争日渐激烈的趋势下,汽车行业洗牌还将提速。其中,价格战“卷”出了产业竞争新高度。因新能源汽车绝大多数处于亏损状态,导致造血能力较弱和转型较慢的企业将率先出局。而下一轮产业竞争的焦点,当前无论是自主品牌(传统自主还是新势力自主)、抑或是国内智能化产业生态均具备一定优势。

新能源汽车和海外出口将成为市场拓展的核心驱动力,预计2025年、2030年中国乘用车市场规模分别超过2720万辆、3040万辆。

其中,新能源汽车将加速存量替代,2023年新能源渗透率接近34%,销量897万辆;2025年新能源渗透率超过49%,销量超过1320万辆;2030年新能源渗透率超过72%,销量超过2200万辆。

海外出口市场将成为国内车企的第二增长曲线。

2023年国产车乘用车出口市场突破410万辆,2025年国产车乘用车出口市场有望突破580万辆,奇瑞、上汽、比亚迪均有望保持高速增长。

不过盖世汽车研究院预计,中国国产车海外出口市场规模的平台期在800万辆,2027年后自主品牌海外市场深度本地化运营将是发展重要策略。

以日本汽车出口发展经验来看,国内汽车市场目前还处于整车贸易出口与KD模式为主,海外本地化建设处于初期探索阶段,未来中国汽车国产化出口市场规模还会处于扩展期。

目前,奇瑞、上汽、比亚迪等车企都计划在海外建厂。奇瑞的印尼CKD工厂已投产,其还计划在欧洲、拉美等市场建厂;上汽已拥有印度、印尼、泰国、巴基斯坦等四个海外基地,并积极推进欧洲生产基地的选址,或将在2025年至2026年建成投产,并辐射整个欧洲市场;吉利虽没有在外建厂,但是在欧洲,通过沃尔沃汽车已具备本地产能,其还利用旗下马来西亚宝腾品牌的产能,生产博越、缤越等车型。

而随着自主品牌车型竞争力提升,国内消费者将更多倾向购买自主品牌和实现海外出口,盖世汽车预计2024年国产乘用车自主品牌市场份额将达到62%,2030年将达到70%以上。

不过在大部分车企纷纷拿出看家法宝,想要争夺存量市场来看,拥有定价主导权的头部车企在2024年的销量增长预计将变得有限。

盖世汽车研究院预测,考虑国内市场竞争加剧和竞品的挤压影响,比亚迪和特斯拉爆款车型销量增长空间均会受到一定挑战,预计2024年比亚迪、特斯拉销量将分别保持在340万辆、95.6万辆左右。

总结:综合来看,2023年的中国乘用车市场从年初卷到年尾,卷价格、卷配置、卷出口等,而2024年这一卷的态势还将继续,“强者恒强,弱者恒弱”的局面将会更加明显。