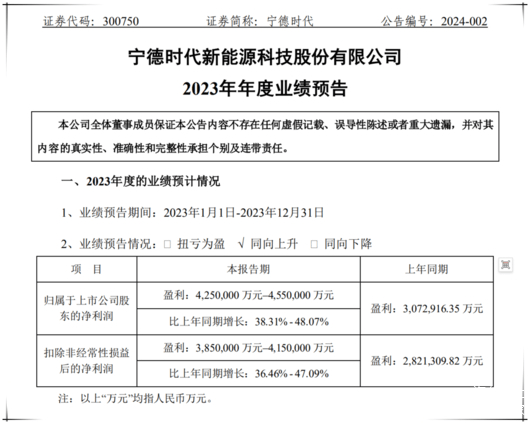

“预计归属于上市公司股东的净利润达到425~455亿元人民币”,宁德时代(300750.SZ)1月30日晚间发布的2023年业绩预告,再次交出了一份漂亮的净利润答卷。

这么卷的2023年,宁德时代仍然比早一天披露业绩“预计实现归属于上市公司股东的净利润为290亿元至310亿元”的比亚迪强了那么一丢丢,笑在了后面。而从增速来看,宁德时代则比不过比亚迪,以前几年的高增速,似乎“消失”了。

还有一个市场信号是,自2023年四季度以来,“电芯价格迎来0.3元/Wh时代”的说法甚嚣尘上,从相关价格数据来看,2024年1月末,铁锂动力、铁锂储能电芯价格分别下跌至0.38、0.43元/Wh,三元电芯价格下跌至0.48元/Wh。

而对于车企来说,跟宁德时代谈价格还是非常艰难的,目前在0.5~0.6元左右,降到0.4元则要进行艰苦的“拉锯战”。不过,这也表明,作为动力电池制造商里的最大赢家,宁德时代2024年的价格战压力相当大,面对一个未知的苦战局面。

值得注意的几个财务指标

发布2023年业绩预告之后,宁德时代评估了业绩增长的原因:

一是,动力电池及储能产业市场持续增长;二是,加大研发投入和创新力度,不断推出行业领先的产品解决方案和服务。不过,在我看来,研发投入148.76亿元只能说可以,不能算优秀。

三是,报告期内,公司新技术、新产品陆续落地,海外市场拓展加速,客户合作关系进一步深化,产销量较快增长的同时,也实现了良好的经济效益。

特别是储能方面,按照宁德时代2023年半年报的说法,“公司加大各环节客户覆盖,在海外,与 Tesla、Fluence、Wärtsilä、Flexgen、Sungrow、Hyosung 等全球新能源行业领先客户深度开展多区域、多领域的业务合作;在国内,与国家能源集团、国家电力投资集团、中国华能、中国华电、中国广核集团、中国长江三峡集团、中国能源建设集团等在新能源领域合作达成战略协议。”

业绩看上去很美,但是股价上面宁德时代损失惨重。2023年1月,宁德时代的股价最高点是271.13元(前复权),2024年2月5日,宁德时代的股价是151.94元,一年多的跌幅超过了40%,5000多亿元的市值蒸发。

这就涉及到了市净率。市净率是用市值除以资产的比率,这个数越小越好。宁德时代目前的市净率是3.78,就是说投入3.78元的资本,最终能获得1元的资产。当然,主要还是因为宁德时代股票价格太高了,市值过高。就算现在大降到了6965亿元(见图),还是需要提升净资产才能对得起股东。

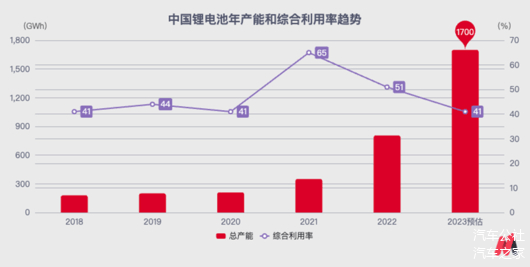

毋庸置疑,宁德时代仍然是动力电池的行业龙头。不过,宁德时代的市场占有率,2021年是52%,到最近已经下降到42%左右。而且,宁德时代2021~2023年的产能利用率分别是92%,81%,60%。虽然高于行业平均水平,却明显在下降。

从财报来看,还有个数据其实说明了一些问题。就像笔者一位做财务的朋友所说,从纯财务角度来看,宁德时代的流动比率(流动资产/流动负债,标准值2:1)为4114/4698=0.8757。连1都不到。

我们知道,流动比率是用来衡量企业流动资产的指标。指的是,在短期债务到期以前,可以变为现金用于偿还负债的能力。也就是说,流动比率越高,说明企业资产的变现能力越强,短期偿债能力亦越强;反之流动比率越低,说明企业资产的变现能力越低,短期偿债能力亦越低。

从流动比率这个指标偏低来看,宁德时代目前的短期偿债能力在变弱。以前几年都是高于1的。

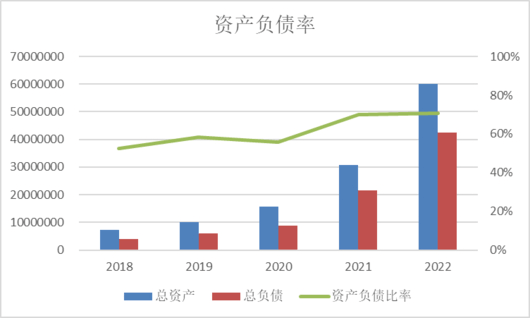

还有一个指标,宁德时代的资产负债率有点高企。这个指标是企业负债状况的总体反映,衡量企业的长期偿债能力及其财务风险。2018~2020年,宁德时代的资产负债率在50~60%之间波动,债务状况比较健康。2021年则上升到69.90%,2022年达到了70.56%。2023年半年报中,稍降为70.1%。

从行业中由中等稍微偏下的位置上升到中等偏高的位置,宁德时代的财务风险是在提升的。此外,根据宁德时代的2023年三季报,营业收入2946.77亿元,但是营业成本也达到了2300.96亿元,比同期有了大幅增长。这是值得注意的。

我们新中国向来的传统是,“在发展的过程中解决问题”。资产负债率高可以在发展中来解决。但从更长期的逻辑看,宁德时代面临一个更重要的问题:“去宁王化”。毕竟,时代的车轮下,没有谁能够永远一家独大,此前所谓的“包产线”商业模式已经有点行不通了,也需要与时俱进。

另外,对于宁德时代来说,车企的“电池自研”也是个很大的挑战,特别是进入动力电池产能过剩的周期。对于宁德时代来说,往前走只能是“华山一条路”。

企业自研电池和产能过剩

产能过剩是必然的局面,特别是在经历过两年前的“电池荒”之后,行业内快马加鞭上了那么多产能。

长安汽车董事长、党委书记朱华荣在2023中国汽车重庆论坛上指出,预计到2025年中国需求的动力电池产能约1000GWh,目前行业的产能已经达到4800GWh,产能出现严重过剩。

而根据中国汽车动力电池产业创新联盟数据,2023年上半年,我国动力电池累计装车量152.1GWh,累计同比增长38.1%。但同期我国动力电池累计产量约293.6GWh,也就是说,同期动力电池的产量接近装车量的两倍,产量高于市场需求。

而且,在1月份各大车企整体销量没有达到预期的情况下,2024年的形势不是太乐观。后面的价格战蓄势待发,可想而知。

从装车量来看,中国动力电池产业创新联盟数据显示,2023年宁德时代装车量为167.1GWh(吉瓦时),市占率为43.11%,在国内市场排名第一。而其全球的数据(韩国研究机构SNE Research)则为,2023年1~11月全球装车量233.4GWh,同比增长48.3%,市场占有率为37.4%。

SNE还在一份研究报告中称,由于全球经济不景气和高利率现象持续、前期的电动汽车购买力兑现、主要国家的补贴额减少或废除,全球电动汽车市场增长速度放缓,对于动力电池的需求也有所下降。这是一个不怎么乐观的预测。

特别是,自2022年年底,碳酸锂价格一路下滑,从最高位的60万元/吨左右下跌至如今的10万元/吨附近,锂矿企业纷纷遭受业绩重创。对于电池企业来说,降价的压力也陡增。

当然,就像行业人士所说,“产能过剩也为企业提供转型升级契机。宁德时代等领军企业可借此机会加大研发投入,加速产品迭代,提升产品性能和质量,从而巩固与扩大市场份额。此外,还可积极拓展新的应用领域和市场,如储能、电动船舶等,以实现多元化发展。”

对于这些问题,“宁王”的解决之道是,深度合作,积极出海。

国内,截至目前,宁德时代已经投资入股多个汽车品牌,分别是哪吒汽车、阿维塔科技、极氪汽车、爱驰汽车、北汽蓝谷、VALMET汽车、智己汽车和蔚来。

例如,宁德时代与蔚来的合作,是以合资公司的方式进行。宁德时代与蔚来控股有限公司都是武汉蔚能电池资产有限公司的股东,其核心商业模式是“为行业提供包括电池技术、数据智能、电池资产等在内的一站式的BaaS服务解决方案”。

此外,就像投资者提问的“公司是否计划入股长安与华为合资的车BU公司?”宁德时代很早就成为华为智选车型的第一优选合作伙伴,同时,也为其他华为智能车型提供产品解决方案。像 问界M7、M9、阿维塔12、智界S7等,都采用了宁德时代的电池。而阿维塔,更是众所周知的CHN三方合资。

欧洲客户方面,宁德时代和Stellantis集团2023年11月21日签署谅解备忘录,根据约定:宁德时代将在欧洲当地向Stellantis集团供应磷酸铁锂(LFP)的电芯和模组。并且,双方还在深入探讨以对等模式成立一家合资企业的可能性。

除了“扩列”,加上储能,还有“风能”。宁德时代在很多地区注册了名为“润时”的一系列公司,主营业务跟风电有关。2023年10月,宁德深水A区海上风电场项目完成公示,开发建设与运营方就是福建润时海上风电有限公司。

至于车企“自研电池”,其实早在新能源汽车发力之初,其实就已经决定了局面发生的必然性。毕竟,电池占到整车成本的4~5成,包括广汽董事长曾庆洪讲的高达60%的“打工论”,车企通过自研电池来降低成本,包括出现二供、三供等,都是必然的。

广汽埃安总经理古惠南此前对媒体也说过,广汽埃安要通过自主研发来保证自己的竞争力,“你自己都没有核心科技了,这个企业走着走着就流向平庸、大众化,完全没有差异化的竞争优势。”

所以我们能看到,除了比亚迪,像吉利极氪的金砖电池、长安的金钟罩、长城的蜂巢能源、广汽埃安的因湃电池、小鹏的鹏博、蔚来自研的150度电池包等,而且,传统车企包括宝马、大众、福特、丰田、本田等,也推出了自研电池的计划,部分电池厂商甚至直接将目标定位为固态电池,希望摆脱对宁德时代的依赖。

一分为二地看,2024年,中国市场的新能源汽车厂商将加速两极分化,作为动力电池供应商的宁德时代而言,更大的市场竞争,除了带来更多的压力,也可能带来更大的需求和供货。对于“消失”的高增速,宁德时代唯有苦练内功,加速创新的步伐。