2024年刚刚开始计时,奥迪CEO突然宣布,将叫停几个进行中的BEV研发项目,并放缓电动车进场,以避免过度伤害经销商的利润。无独有偶,笔者从一汽-大众内部了解到,广州出货量最大的一家奥迪渠道经销商正面临“油电双亏”的尴尬境地。春节后,这家4S店对单月STC最多的奥迪Q5L进行了营销核算,发现卖出的千余台奥迪Q5L单车毛利仅为5000元,而平均到每台车被摊销掉的营销成本却高达1.2万元。也就是说,卖一台车不仅不赚钱,反而会亏7000元,至于电动车e-tron系列则从来就没有盈利过。

节后,笔者在与厂商朋友闲聊时得出一个共识:由于电动车价格战的挤压,经销商传统盈利点,即“三桶金”正在被侵蚀(包括事故车减少、出行率下降和保险行业规则改变的巨大影响),经销商从喜忧参半变为哀鸿遍野。为什么和怎么办,已经成为每个渠道从业者每天醒来都要面临的难题。 与主机厂不同的是,经销商几乎没有盈利者

北京某一汽丰田4S店

“除了特斯拉和比亚迪,电动车主机厂没有盈利者。但燃油车仍有利润空间。“阿维塔CMO李鹏程在与笔者交谈时介绍了一个业界共识。阿维塔亏损面今年有望大幅收窄,但仍未走出亏损区。而刚刚在美国IPO借壳上市的路特斯两年亏损额也在数亿美元。锂矿价格同比大降近八成,却仍未全面传导到电池成本层面。BEV单车平均十万元的成本花在了电池上,多数使用华为平台的企业,单车技术转让费也要十几万元,主机车电车产品的扭亏之路恐怕还要走上一段时间。但与此同时,燃油车虽然利润大幅下降,但仍能维持可观的收益,丰田和现代的单车利润率保持在6%~9%,一汽-大众2023年EBITDA(息税折旧摊销前利润总额)为390亿元,仅比上一年度减少了10亿。

和主机??的喜忧参半不同,经销商的形势可以说是哀鸿遍野。无论油车、电车,还是混动产品,卖新车都不赚钱!过去还有区域不均衡的情况,但去年以来,很多品牌渠道商家呈现出全国南北均盈利不佳的情况,尤其是合资品牌亏损面扩大,持平变少。中国汽车流通协会发布的《2023上半年经销商生存状况调查报告》仅针对上半年数据进行了分析,据工作人员透露,全年报告呈现的形势只有更差。

尽管如此,我们仍然可以从2023年上半年的数据中管中窥豹,比如去年上半年经销商亏损面继续扩大,亏损经销商占比超过50%,盈利占比35.2%,持平占比14.5%。在另一份《汽车经销商对生产厂家满意度调研暨汽车经销商生存状况调研报告》中则显示,自2016年以来,经销商亏损比例在2022年达到最高为60%,2020年疫情暴发当年为43.1%。2022年各类经销商亏损比例为——自主品牌73.8%,新能源品牌66%,合资品牌63.7%,豪华品牌47.4%。

2023年末,一汽丰田在《致一汽丰田经销商伙伴的一封信》中称,由于经销商库存压力和资金压力,一汽丰田将大幅减产至2024年2月。按照规划,一汽丰田在10、11月份已大幅下调生产的前提下,12月到2024年2月份的生产将继续大幅向下调整,从各位经销商伙伴感知的角度,12月份配分向下调整到6.6万台,2024年1月和2月下调至6万和3.8万辆。对此,一汽丰田方面表示调整产量意在缓解经销商压力、确保终端销售质量。简而言之,一汽丰田减产的背后是想改善经销商的库存和资金压力。过去经销商困难,主机厂可以伸手,但是今年主机厂的预算也在大幅缩减。一汽丰田在去年仅提供九个月预算的前提下,2024年预算再降20%。南北大众、上汽通用、两田一产都有20%~60%的预算总额削减计划,经销商只能求自保!

与单独作战的中小经销商相比,经销商集团由于是多品牌多元化经营,抗风险能力较强,整体经营好些,2022年整体亏损比例为27%,持平比例为18%,盈利比例为55%。从2020年至2022年汽车经销商集团盈亏看,3年均亏损的比例为6%,仅一年盈利的为24%,两年盈利的为22%。尽管如此,经销商集团也处于近五年来的最差时期。中国汽车流通协会副秘书长郎学红不久前表示,2023年上半年仅有不足25%的经销商完成半年目标-这就意味大部分经销商拿不到或拿不全各种返利、补贴及奖励,经销商对汽车厂家的满意度降至近十年来最低水平73.1分,上一年2022年为74.4分。

库存:重力加速度

具备重力加速度特点的汽车制造业,其生产边际效益往往体现在库存水平线上。一旦库存超越警戒线,就会一泻千里,难以收场。高合汽车早在官宣停产前就已经形成了巨大的生产和渠道库存,春节前关店的高合经销商车库里已经车满为患。员工则在年前就已被欠薪数月,食堂饭卡也被停用。说明无论油电,汽车库存一旦高企,根本无法止住自然下坠的重力加速度。而目前,全行业的库存水平都不乐观。过去库存系数以数量计算,即平均生产十万台库存一万台,则系数为1.1。由于这个模型颗粒度过粗,现在均以库存时间计算。

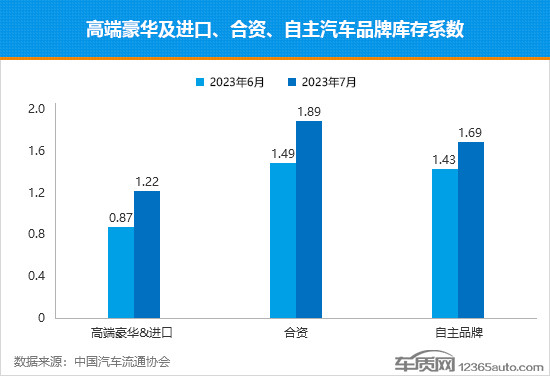

以2023年7月份为例,国内汽车经销商综合库存系数为1.70,环比上升25.9%,同比上升17.2%,库存水平在警戒线以上。其中,高端豪华及进口品牌库存系数为1.22,环比上升40.2%;合资品牌库存系数为1.89,环比上升26.8%;自主品牌库存系数为1.69,环比上升18.2%。库存深度超过2个月的品牌有10个,其中库存深度最高的品牌为北京汽车、东风日产、北京现代。经过去年年底压库存,大量生产库存转移到渠道,换句话说从主机厂的停车场转到了经销商的地下车库,库存深度已经无法统计,但肯定更糟!

一些经销商反映,这个不到2的库存系数,在车好卖的增量时代不是事,甚至以前到3和4都不太担心,但在当今存量时代甚至减量时代,高库存系数2就可能会压死变瘦的骆驼。根据国际同行业通行的惯例,库存系数在0.8-1.2表明库存处在合理范围;库存系数>1.5,反映库存达到警戒水平,需要关注;库存系数>2.5,反映库存过高,经营压力和风险都非常大。

现在的库存系数则早已超标,春节后比亚迪和五菱挑起的新一轮价格战会诱使部分库存车降价出清,加重经销商卖新车的压力,并蔓延到二手车市场,造成整个市场持币待购。经销商销售端的盈利能力也将进一步减弱,雪上加霜加冻雨,关店的比例今年肯定要扩大。部分大众和奥迪品牌经销商告诉笔者,年后便接到通知,凡是三个月没有业绩的经销商将被自动取消代理资格,可谓欲哭无泪。而更有甚者,还有部分合资品牌主机厂直接下场收拾库存多的经销商,进行末位淘汰,强迫其关店并网且无任何补偿。坊间戏称“管杀不管埋!“

新进经销商生存空间更差,三个售后盈利点全部封死

一个网上传播的帖子反映着经销商的心声:“如果说2020年还有投资建店的经销商投资人,那不知他们有多么崇高的使命、梦想和情怀!“。还有经销商对媒体坦言:“2021-2022年,曾有多家汽车厂有着追赶百万辆或重回百万辆的计划。结果有一批经销商上了这些厂家的船。现在车市整体下滑,原来的厂家计划被打脸。新加盟的经销商多数是饿着的,而且再也等不到来喂食的主机厂!“

经销商如果卖新车不赚钱,通常在售后端还有三大盈利点:事故车维修、常规(过度)保养、车险延保续保。但新能源车内卷时代彻底改变了这三个盈利点。

第一、由于三电代替了三滤(空滤除外因为太小亦可忽略)导致维保频率和返店率下降,常规的过度保养,比如加上几箱贵得要死的机油,收一收各种优惠之后仍然能赚钱的工时费,在电动车上完全用不上。

第二、事故车维修、拖车服务,以及各种变相收费的基础就是:出行率的稳定和剐蹭率的维持。但随着汽车智能化的提升,动辄十几甚至数十个传感器、摄像头、毫米波和激光雷达的加持,汽车剐蹭率明显下降。新能源车大多采用一次冲压成型,虽然后期维修成本增高,但因为无法采用传统钣金工艺需返厂使用大覆盖件替换,这部分钱很难被经销商挣到。此外,经济下行和气候异常的影响,车主出行率大幅下降,导致维修车间从挤不下变成空荡荡,根本吃不饱。少数经销商和主机厂甚至合谋将出厂设定的自动预警级别降低,仍然无济于事。

第三、续保和三大件加价延保尽管涉嫌销售欺诈,但由于合同中的保险推销模式(像保险条款一样多到你读不完),消费得往往容易上钩,且很难察觉利益受损,或者即使发觉也难以举证。使得经销商与保险公司形成了利益共享链。但随着降息大周期保险业利润下降,保险公司开始通过政策修正部分收回了车险经营权,以保证自己的利润。经销商代理延保续保的空间也开始被一步步封死。目前,只有少量豪华高价车型的汽车金融尚有一线盈利空间,也正被金融机构消费贷和同业竞争逼得不断下调利率,实在可怜。此外,由于各地政府采购和出租车网约车被强制性采用新能源车,集团维保的优惠幅度大利润的空间却更小。经销商走团单的售后利润自然渐趋干涸。

守得云开盼月明,也要自己先争气找出路

机遇与挑战并存是经济存量时代的特征,水手从不抱怨天气,创新之路往往就藏在细节当中,藏在大家的视线被情绪所模糊,未曾留意的角落。

笔者去年在与广汽传祺售后服务总监宋云峰有过一次深度采访。大家有兴趣我以后可以详细介绍,这其中的核心理念就是“金三角”服务。包括使用智能化OTA及定制服务,使得第三方订阅费出现利润空间的同时,提升渠道店头的用户满意度,吸引回店率并提高售后粘性,创造出以前没有的盈利空间。

现在传祺的油车和混动是一套店面,E9等新能源产品可以再有一套店面提供服务。但是现代化的ERP系统可以提供同等水平和同等效率的服务。我们最近常常听到油电同价,而我认为传祺提供的是油电同服!无论是主机厂、每一家店头,还是每个车主的手机APP上,实时的车主用车情况和数据都在云端共享,在保证车主隐私和数据管理法律法规的前提下,最大限度地实现了车主用车问题的早发现、早解决。主机厂和经销商的利益被深度绑定,有钱一起赚,而且是帮助经销商因地制宜、因店制宜发掘新的盈利点。这里面的大招包括且不限于:大数据结合大中台;以“人单筹“重新梳理KPI激发一线售后人员主观能动性,以AI手段加以私人顾问的深度服务和超越体验,创造出新的盈利模式,并找到避免人才流失、减轻人员劳动强度的办法。可以说,广汽传祺的这套组合拳有望打破二律背反心理定势。如果业内都能学习传祺,找到适合自己的出路,那么实现帕累托递进,实现共赢,甚至走出价格战的恶性循环还是非常有可能的。

宏观经济大环境的改善是指日可待的,毕竟中国制造的实力和底牌足够硬气。外部环境的改善也不是没有希望。但有一点必须强调,这一切都需要时间。我们当然希望经销商能守得云开见月明。但是佛度自度者,经销商和主机厂也要自己争气,找到办法才行。汽车市场不是第一次,也不会是最后一次面临激烈的竞争和优胜劣汰,笔者供职的凯睿赛驰咨询和车质网都有成熟和不断拓展中的解决方案和研究课题。我也希望在一两篇文章,一两次闲聊之外,能和业者有机会共同探讨驶出红海,闯出一片新天地的思路与方法。