网讯:“双碳”目标下,加快构建新型电力系统是必然趋势,也是一项长期的任务。近年来,我国把促进新能源和清洁能源发展放在更加突出的位置,2023年3月,我国非化石能源发电装机容量首次超过50%,储能作为构建新型电力系统的重要支撑,对改善新能源电源的系统友好性、改善负荷需求特性、推动新能源大规模高质量发展起着关键作用。根据2023年3月国家电化学储能电站安全监测信息平台发布的《2022年度电化学储能电站行业统计数据》1(以下简称“中电联统计数据”)报告,2022年电化学储能电站平均运行系数为0.17(相当于平均每天运行4.15h、年平均运行1516h)、平均利用系数为0.09(相当于平均每天利用2.27h、年平均利用829h),电化学储能电站发展呈现出蓄势待发的态势。受政策以及市场化机制的影响,截至2022年年底,我国电源侧、电网侧、用户侧储能累计投运总能量占比分别为48.40%、38.72%、12.88%,不同应用场景的电化学储能发展差异较大,本文将主要针对用户侧储能发展情况展开详细分析。

用户侧储能通常是指在不同的用户用电场景下,根据用户的诉求,以降低用户的用电成本、减少停电限电损失等为目的建设的储能电站。常见的用户侧储能应用场景包括工商业配储(包括产业园等)、备用电源(包括海岛、校园、医院等)等。中电联统计数据表明,截至2022年年底,用户侧储能电站在建34座、装机0.12GW/0.23GWh,累计投运131座、装机0.48GW/1.81GWh,累计投运总能量同比增长49%2,其中工商业、备用电源累计投运总能量,在用户侧储能电站累计投运总能量中占比分别为49.61%、48.06%,用户侧储能应用主要场景对比详见表1。

表1 用户侧储能应用主要场景对比

工商业配储 | 备用电源 | |

建设地点 | 大工业和一般工商业用户的场地内,包括工厂、产业园等 | 有潜在应急用电需求的用户场地,包括海岛、校园、医院等 |

主要作用 | 降低电量电费成本/降低容量电费的用电成本 | 保障生产生活应急用电需求/降低停电限电造成的损失 |

收益方式 | 峰谷电价套利/参与需求响应收益/参与辅助服务收益等 | 减少因停电限电造成损失变相获得的收益 |

一、工商业配储

(一)工商业配储规模

截至2022年年底,工商业配储电站在建30座、装机0.11GW/0.2GWh,累计投运81座、装机0.28GW/0.9GWh,累计投运总能量同比增长136.79%。峰谷电价差是工商业配储的主要盈利模式,峰谷电价差较大省份江苏、浙江、广东、安徽的工商业配储装机较高,占工商业配储总能量的92.33%。2022年,工商业配储平均运行系数0.49(相当于平均每天运行11.78h、年平均运行4297h)、平均利用系数0.3(相当于平均每天利用7.28h、年平均利用2658h),工商业配储电站运行情况优于电化学储能电站的平均水平(2022年电化学储能电站平均运行系数为0.17、平均利用系数为0.09)。

(二)工商业配储相关政策

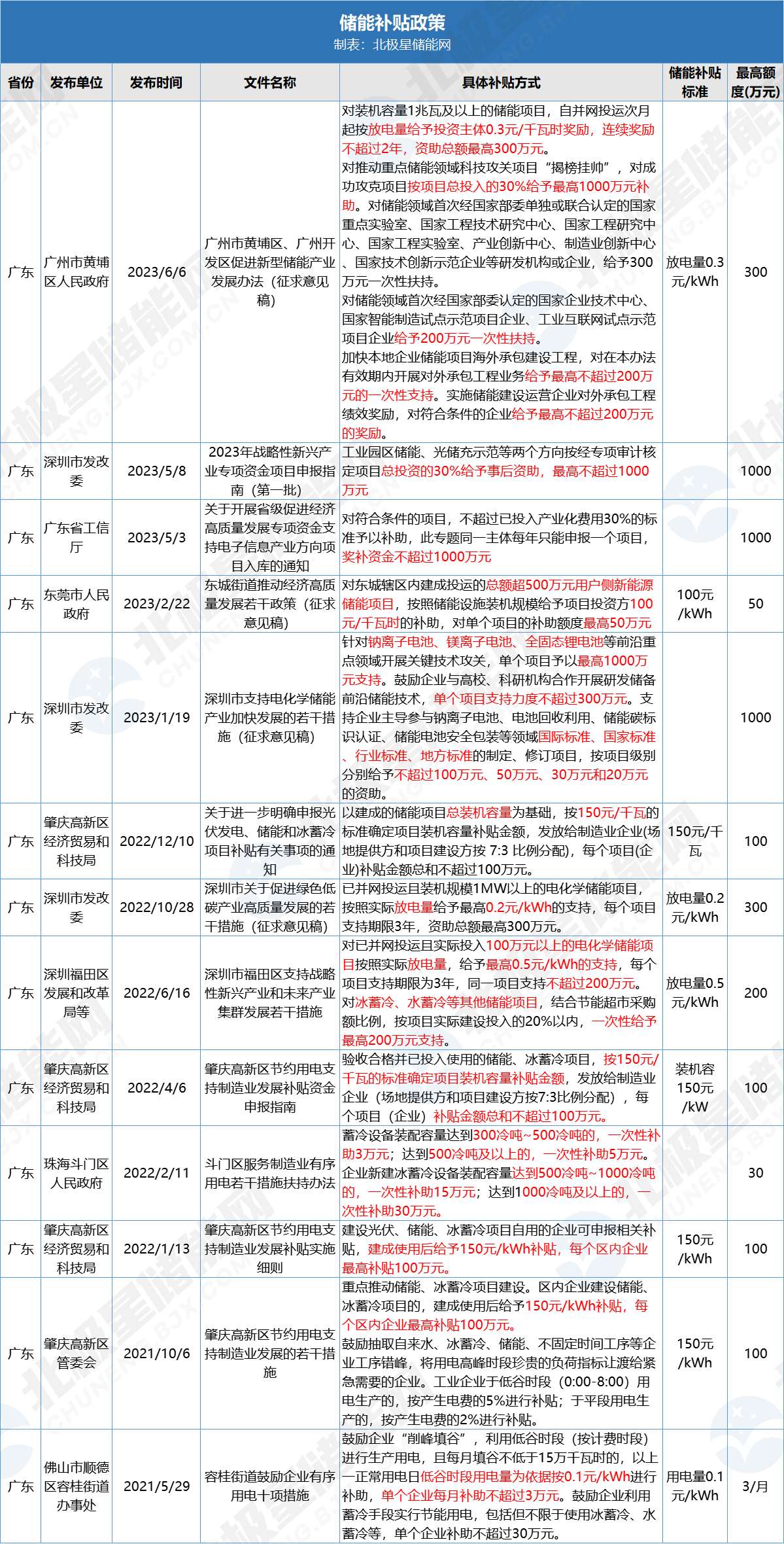

近年来,全国已有超过20个省份发布了工商业配储相关的支持政策,主要聚焦在投资建设(投资补贴、容量补贴等)以及电站发展运营(辅助服务、需求响应、放电补贴等)等方面,各省(自治区、直辖市)发布的工商业配储相关政策及装机量情况详见表2。

表2 工商业配储政策及装机情况3

序号 | 省(自治区、直辖市) | 政策名称 | 政策聚焦 | 发展情况 |

1 | 浙江 | 1.《温州市关于推动新能源高质量发展的若干政策(征求意见稿)》 2.《舟山市普陀区清洁能源产业发展专项资金实施管理办法》 3.《杭州市萧山区电力保供三年行动方案(2022—2024)》 4.《永康市整市屋顶分布式光伏开发试点实施方案》 5.《关于加快推动婺城区新型储能发展的实施》 6.《海盐县贯彻承接落实方案(征求意见稿)》 7.《海宁市发展和改革局关于加快推动新型储能发展的实施意见(征求意见稿)》 | 投资建设 | 在建14座、装机16.50MW/32.32MWh; 累计投运31座、装机71.79MW/259.66MWh |

8.《推动源网荷储协调发展和加快区域光伏产业发展的实施细则》 9.《关于进一步推进制造业高质量发展的若干政策》 10.《平阳县推动制造业跨越式高质量发展扶持办法》 11.《浙江省第三方独立主体参与电力辅助服务市场交易规则(试行)(征求意见稿)》 | 发展运营 | |||

2 | 江苏 | 1.《关于无锡高新区(新吴区)关于节能降碳绿色发展的政策意见》 | 投资建设 | 在建1座、装机1MW/3.35MWh; 累计投运23座、装机87.2MW/330.09MWh |

2.《推进新能源之都建设政策措施》 3.《江苏电力辅助服务(调峰)市场启停交易补充规则》 4.《江苏省电力需求响应实施细则(修订版)》征求意见稿》 5.《苏州市吴江区分布式光伏规模化开发实施方案》 | 发展运营 | |||

3 | 上海 | / | / | 累计投运4座、装机16.57MW/48.81MWh |

4 | 湖北 | / | / | 在建7座、装机65MW/130MWh |

5 | 广东 | 1.《广东省市场化需求响应实施细则(试行)》 2.《深圳市关于促进绿色低碳产业高质量发展的若干措施(征求意见稿)》 3.《深圳市福田区支持战略性新兴产业和未来产业集群发展若干措施》 | 发展运营 | 在建1座、装机0.63MW/1.26MWh; 累计投运17座、装机80.65MW/168.31MWh |

4.《肇庆高新区节约用电支持制造业发展补贴资金申报指南》 5.《关于进一步明确申报光伏发电、储能和冰蓄冷项目补贴有关事项的通知》 6.《东城街道推动经济高质量发展若干政策(征求意见稿)》 | 投资建设 | |||

6 | 安徽 | 1.《合肥市进一步促进光伏产业高质量发展若干政策实施细则》 2.《芜湖市人民政府关于加快光伏发电推广应用的实施意见》 3.《蚌埠市光伏建筑应用试点城市专项资金使用管理办法》 4.《安徽电力调峰辅助服务市场运营规则(试行)》 | 发展运营 | 在建1座、装机6MW/3.6MWh; 累计投运1座、装机9MW/72MWh |

5.《安徽省电力需求响应实施方案(试行)》 | 需求响应 | |||

7 | 内蒙古 | 《内蒙古自治区蒙东电网电力市场化需求侧响应实施细则》 | 发展运营 | 在建1座、装机7.82MW/11.187MWh |

8 | 河北 | 《关于征求第三方独立主体参与河北南网电力调峰辅助服务市场方案与规则意见的函》 | 发展运营 | 在建1座、装机6MW/7.5MWh |

9 | 四川 | 《成都市发展和改革委员会关于申报2022年生态文明建设储能领域市级预算内基本建设投资项目的通知》 | 投资建设 | 在建3座、装机6.32MW/6.32MWh; 累计投运1座、装机6.9MW/6.9MWh |

10 | 重庆 | 1.《关于开展2022年铜梁区光储一体化示范项目申报工作的通知(征求意见稿)》 2.《重庆两江新区支持新型储能发展专项政策》 | 投资建设 | 累计投运3座、装机2.71MW/5.28MWh |

3.《2022年重庆电网需求响应实施方案(试行)》 | 发展运营 | |||

11 | 北京 | 《关于公开征集朝阳区2022年节能减碳项目的通知》 | 投资建设 | 累计投运1座、装机2MW/8MWh |

12 | 山西 | 1.《太原市招商引资支持新能源产业发展措施》 | 投资建设 | 在建1座、装机0.5MW/1.6MWh |

2.《山西独立储能和用户可控负荷参与电力调峰市场交易实施细则(试行)》 | 发展运营 | |||

13 | 天津 | 《天津滨海高新区促进新能源产业高质量发展办法》 | 发展运营 | / |

14 | 贵州 | 1.《贵州电力调峰和黑启动辅助服务市场交易规则(征求意见稿)》 2.《贵州省电力需求响应实施方案(试行)》 | 发展运营 | / |

15 | 甘肃 | 1.《甘肃省电力辅助服务市场运营暂行规则》(2020年修订版) 2.《甘肃电力需求响应市场实施方案》 | 发展运营 | / |

16 | 福建 | 1.《福建省电力调峰辅助服务交易规则(试行)(2020年修订版)》 2.《福建省电力需求响应实施方案(试行)》 | 发展运营 | / |

17 | 宁夏 | 1.《宁夏电力辅助服务市场运营规则(试行)》 2.《宁夏回族自治区电力需求响应管理办法》 | 发展运营 | / |

18 | 青海 | 《青海省关于完善能源绿色低碳转型体制机制和政策措施的意见》 | 发展运营 | / |

19 | 山东 | 1.《2022年全省迎峰度夏有序用电方案》 2.《2022年全省迎峰度夏有序用电用户轮停方案》 3.《2022年全省电力可中断负荷需求响应工作方案》 | 发展运营 | / |

20 | 广西 | 《广西电力市场化需求响应实施方案》 | 发展运营 | / |

21 | 云南 | 《2023年云南省电力需求响应方案》 | 发展运营 | / |

22 | 陕西 | 《2021年陕西省电力需求响应工作方案》 | 发展运营 | / |

23 | 湖南 | 《〈关于支持先进储能材料产业做大做强的实施意见〉实施细则》 | 发展运营 | / |

已发布的相关政策可以归纳为以下几个方面:

一是峰谷电价差逐步扩大。参照2023年5月各地电网代理购电价格,最大峰谷电价差超过0.7元/kWh的省份有17个(目前电化学储能度电成本约为0.6~0.7元/kWh,当峰谷电价差超过度电成本时工商业储能投资才可实现盈利),部分省份设置了两个高峰时段,越来越多省份的工商业储能具备了实现盈利的条件。

二是各地陆续出台工商业配储补贴支持政策。当前,包括江苏、浙江、山西、四川在内的超10个省份发布了针对工商业用户侧储能的补贴政策。补贴方式与电网侧独立储能场景类似,主要包括放电补贴、容量补贴、投资补贴。从补贴的支持力度上看,浙江、广东等制造业发达省份出台了较多的补贴政策,其中浙江和重庆的补贴额度较高,浙江发布的《关于进一步推进制造业高质量发展的若干政策》提出:对于实际投运储能项目,按照实际放电量给予储能运营主体0.8元/kWh的补贴。

三是鼓励工商业配储参与需求响应。储能电站具有响应速度快、短时功率吞吐能力强等优势,有助于提高电网的电能质量和系统稳定性。已有广东、重庆、云南等10余省份明确或鼓励包括工商业配储在内的用户侧储能作为响应主体参与需求响应,主要响应方式为削峰填谷,按照响应主体容量或有效响应电量进行补偿,不同省份补贴标准差异较大。

四是鼓励用户侧储能参与电力辅助服务。2022年12月,国家发展和改革委员会发布的《关于进一步做好电网企业代理购电工作的通知》提出,鼓励支持10kV及以上的工商业用户直接参与电力市场。目前,包括华北电网、安徽、福建等在内的10余个地区或省份,在其辅助服务相关政策中明确或鼓励用户侧储能可以参与调峰交易,调峰服务价格在0.1~1元/kWh之间。

(三)工商业配储重点省份分析——以浙江为例

从政策的发布频率和装机规模上看,以江苏、浙江为代表的我国制造业较为发达的沿海省份,其工商业用户侧储能的发展较为领先。分析其发展的内在原因,以浙江为例,作为工商业尤其是制造业大省,浙江近年来对于夏季电力供应,尤其是用电高峰时段的电力供应较为紧张。而电力用户的错峰有序用电,可以帮助维持电力稳定供应,保障企业的正常生产,因此浙江通过设定较高的峰谷电价差,来进一步引导企业改变用电习惯。2023年5月,浙江最大峰谷电价差达到了0.937元,而这也使得浙江的工商业用户侧储能可以通过峰谷套利实现更好的盈利。

基于当前用户侧储能以峰谷电价差套利为主要收益模式的现状,较好的负荷资源及较大的峰谷电价差,已经成为了用户侧储能投资建设的重要考量因素。对于浙江、江苏、广东等制造业较为发达的沿海省份,其丰富的制造业负荷资源以及有竞争力的峰谷电价差,吸引了大量的资本投资,助推了工商业用户侧储能的落地发展。

二、备用电源

(一)备用电源规模

截至2022年年底,备用电源电站在建4座、装机0.01GW/0.03GWh,累计投运41座、装机0.18GW/0.87GWh,累计投运总能量同比增长7.59%。江苏、广东的备用电源装机占备用电源总能量的97.61%。2022年,备用电源平均运行系数0.19(相当于平均每天运行4.45h、年平均运行1626h)、平均利用系数0.1(相当于平均每天利用2.32h、年平均利用848h),备用电源电站运行情况与电化学储能平均水平基本一致(2022年电化学储能电站平均运行系数为0.17、平均利用系数为0.09)。

(二)备用电源发展情况分析

在“十四五”建设初期,我国局部地区发生了数次缺电事件。2021年,由于煤炭价格上涨和能耗双控等原因,超过20个省份实施了有序用电措施,以确保电力供应的稳定性。2022年,受到极端高温天气和水电出力骤减等因素的影响,再加上经济复苏和工商业电力消费持续增长的因素,仍然有超过20个省份发布了有序用电通知,这导致部分工商业用户出现了用电短缺的问题。

随着停电限电情况的时有发生,由于储能系统具备快速响应能力,可以在电网故障或突发事件发生时迅速切换为备用电源,提供紧急供电保障,越来越多的工商业用户意识到储能系统在维持正常用电需求、减少停电风险以及提高供电可靠性方面的重要性。用户可以通过储能系统的应用,在电力紧缺或停电情况下保持正常运营,用户侧储能系统作备用电源的部署需求逐渐显现。

三、用户侧储能发展趋势分析

随着我国电力市场化改革的持续推进,工商业储能的经济性正在逐步显现,考虑到工商业用户逐步进入电力市场带来的高耗能用电成本的上升,以及第三产业、城乡居民用户的用电量占比不断提升,未来峰谷电价差有望进一步拉大或维持高位,这也预示着用户侧储能拥有着较大的发展潜力。此外,各地限电政策的出台,也将刺激工商业用户的电化学储能配置需求。整体来看,当前用户侧储能的整体运行情况最好,受到峰谷价差拉大及相关政策因素的影响,用户侧储能相对于电源侧、电网侧储能得到了越来越多的关注,拥有更大的发展潜力。

用户侧储能虽然拥有较为广阔的发展前景,但对于工商业配储、备用电源的发展在未来还面临着一些实际性的挑战。一是商业模式较为单一。对于用户侧储能尤其是工商业配储,峰谷套利是目前最主要的盈利方式,但是覆盖范围还主要局限在峰谷差价比较大的省份,部分地方政府虽然有补贴,但是补贴核算存在困难,且随着储能规模的扩大,补贴难以持续。二是市场化机制不健全。用户侧储能参与电力辅助服务准入要求、参与方式、补偿标准等相关机制尚不健全,参与积极性普遍不高。三是储能安全管理有待加强。对于工商业配储和备用电源,由于项目通常单体规模较小,安装环境复杂,加之相关标准尚不健全,给用户侧储能安全管理带来更高的挑战。

四、相关建议

一是进一步完善用户侧储能峰谷电价机制。建议统筹考虑当地电力系统峰谷电价差率、新能源装机占比、系统调节能力等因素,合理确定峰谷电价差。结合当年电力供需情况、天气变化等因素灵活调整,同时根据实际情况在峰谷电价的基础上推行尖峰电价机制,以进一步提高用户侧工商业配储的盈利空间。

二是深化用户侧电力辅助服务市场机制。进一步明确用户侧储能场景可以参与的各类电力辅助服务品种、补偿类型。针对用户侧储能为电力系统运行整体服务提供的电力辅助服务,探索将补偿费用由发电企业、市场化电力用户等所有并网主体共同分摊,逐步将非市场化电力用户纳入补偿费用分摊范围。

三是完善用户侧电力需求响应机制。研究推动将包括工商业配储、备用电源等在内的可调节资源纳入电力电量平衡,发挥用户侧储能削峰填谷、促进电力供需平衡和适应新能源电力运行的作用。

四是健全用户侧储能全流程安全管理机制。无论是工商业配储还是备用电源,其建设地点通常靠近工商业,站点旁的人员及公众财产相对密集,因此对于用户侧储能的安全管理应当尤为重视。对于用户侧储能的安全,应进行全流程的管理,加快完善用户侧储能安全管理制度规范,不断加强储能安全技术攻关,完善基于用户侧储能项目技术升级和安全性的检测认证和监督体系,建设并运营好国家电化学储能电站安全监测信息平台,防止用户侧储能存在“一建了之”行为造成的安全隐患。