随着新能源在电网中的比例逐渐提高,电力电子新能源比例高且无惯量,在电网出现故障时难以应对,构网型储能需求日渐迫切。VRE占比高、电网稳定性较差、短路比高、电网覆盖率较低的国家/地区成为构网型储能发展的潜力地区。

不同国家和项目间也有一定差异,国内如西部新能源比例高的地区需求明显,像新疆、西藏、内蒙古部分区域新能源占比接近50%,且西北地区电网是“条状分割”的形态,线路较长,导致在集中并网时缺乏网间调节能力,随着新能源不断接入局部电网越来越弱,对构网型储能需求强烈;东部区域需求相对不那么迫切。国外如沙特的新能源规划新城项目,完全依靠新能源供电,对构网型储能需求极高,项目中新能源占比100%,没有主干网支撑,必须依靠构网型储能实现电网支撑。

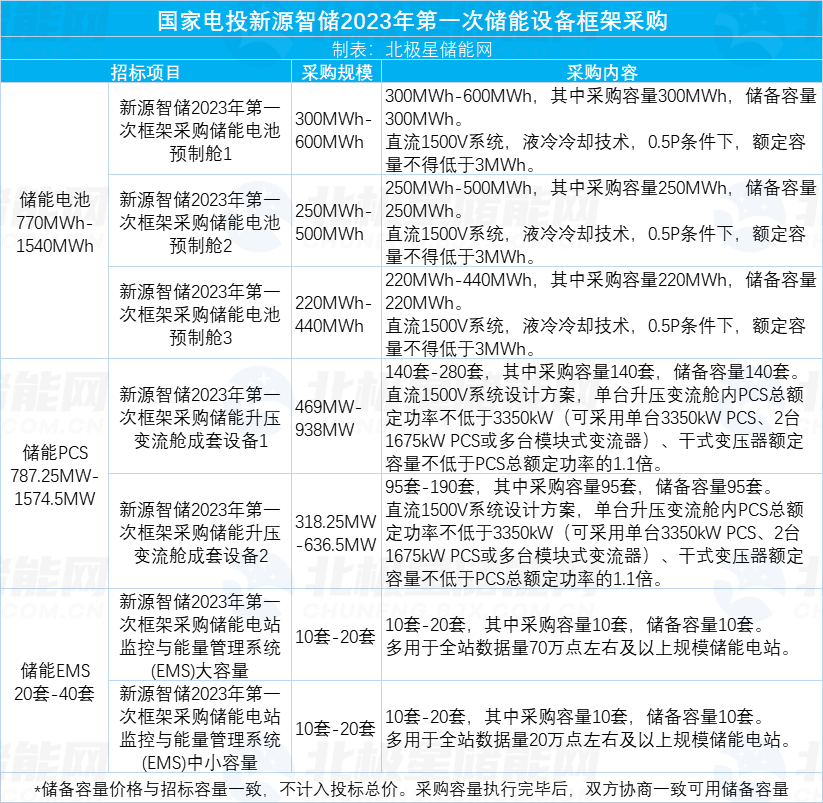

各个国家/地区构网型储能发展条件

数据来源:Ember、高工产研储能研究所(GGII),2024年11月

构网型储能是未来趋势,但不同国家和项目发展阶段与需求迫切性不同。中国、澳大利亚、欧洲、美国构网型储能占比达到1.5%、23%、8.6%和2.6%。GGII预计构网型储能未来5年在全球有望达到20%的渗透率。

各个国家2023年构网型储能占比(单位:GW)

备注:此处统计的是2023年各个国家累计装机占比 数据来源:高工产研储能研究所(GGII),2024年11月

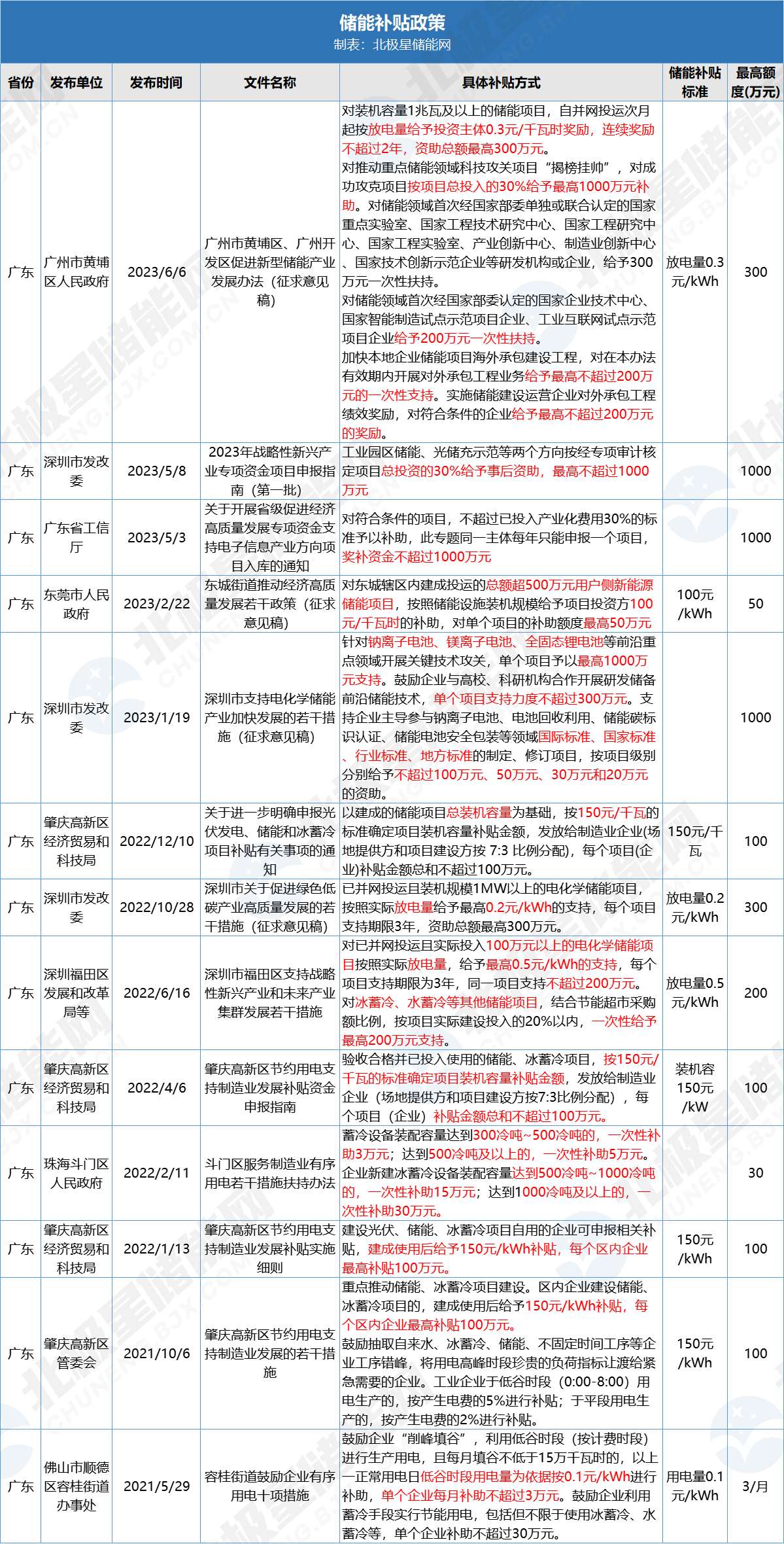

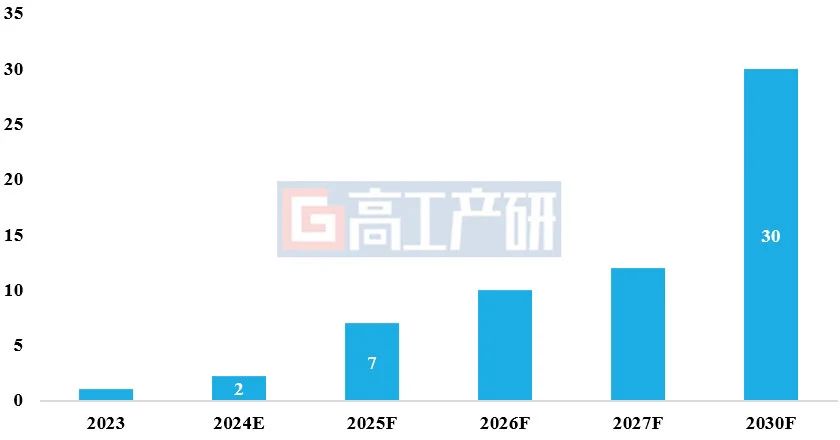

具体来看,国内构网型储能市场在全国及各地政策支持和电力系统改造刚需下渗透率有望加速提升。GGII预计2024年中国构网型储能出货量将达到2GW,到2025年增加到7GW,2030年有望达到30GW,2024-2030年复合增长率达56%。

2023-2030年中国构网型储能市场规模(单位:GW)

数据来源:高工产研储能研究所(GGII),2024年11月

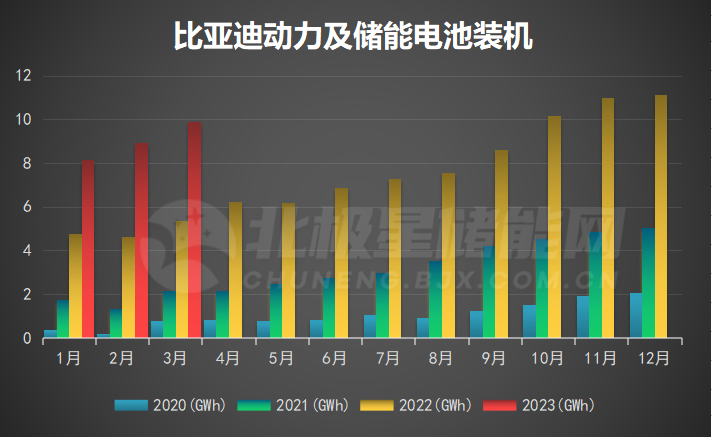

澳大利亚构网型储能发展较早。2022年12月,ARENA宣布向澳大利亚八个电网侧的电池储能项目提供1.76亿美元的有条件资金,每个项目都将配备构网型逆变器,使其能够提供传统上由煤炭和天然气等同步发电提供的基本系统稳定性服务。据GGII不完全统计,截至目前澳洲已投运的构网型储能项目总量约为530MW/1136.5MWh,预计ARENA资助的8个构网型储能项目并SHENHE运后,澳洲的构网型储能项目容量会迎来较大增长。

澳大利亚部分构网型储能项目

数据来源:高工产研储能研究所(GGII),2024年11月

原标题:GGII:需求日渐迫切,5年内构网型储能渗透率有望达到20%