全球储能市场正在迅速扩大,预计到2030年底前的年增长率将达到21.2%,超过光伏、风电和新能源汽车。这一增长主要是由强制要求所驱动,并得到补贴和储能成本下降的支持,尤其是在中国。然而,由于供应过剩,电池电芯制造商的利润率大幅缩水。海外市场正在强调供应链安全,强化本土制造,以减少对中国的依赖。这就要求中国供应商付出更大的努力,才能在海外取得成功。中国的低价还能继续下降吗?这将如何影响全球供应链、市场动态和盈利能力?在这种竞争格局下,企业将面临哪些机遇和挑战?

全球储能市场将迎来又一个创纪录的年份。彭博新能源财经预计,2024年新增装机容量将达到69GW/169GWh ,以GWh计的同比增速达到76%。由于省级政府强制要求配建储能,中国在新增装机方面继续处于领先地位,但随着目标的实现,预计2025年储能装机将略有下降。印度、德国、西班牙以及欧洲和非洲的其他地区,由于竞价和招标推动了新增装机,到本十年末的增长将有所加速。

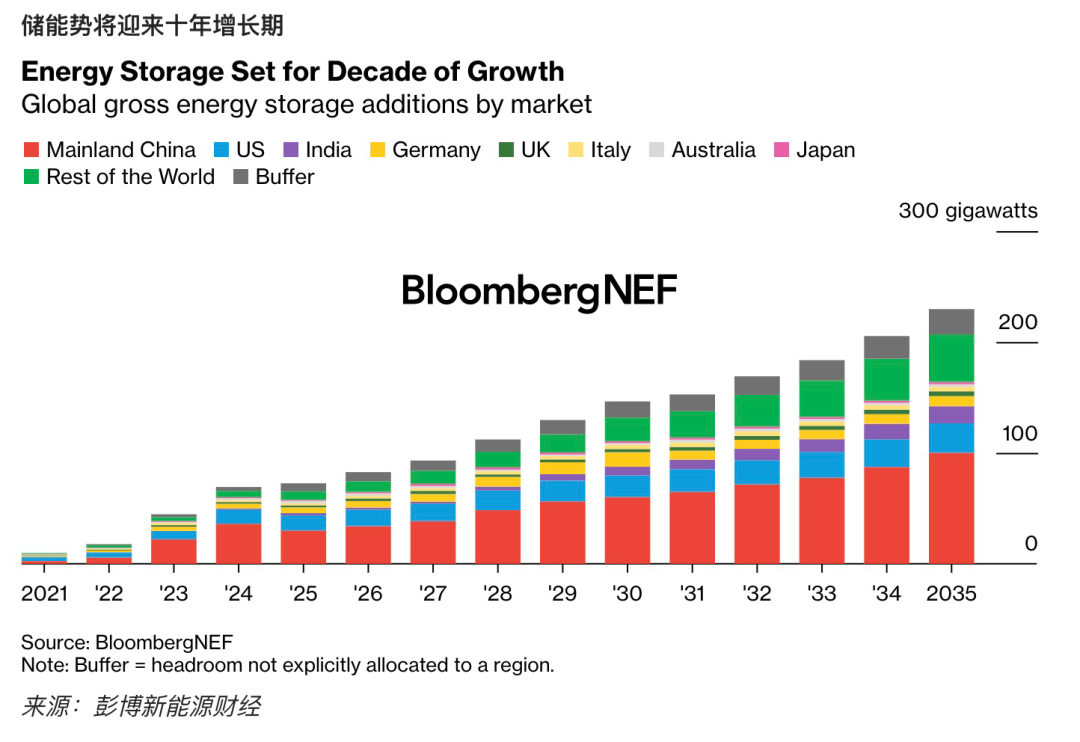

全球新增储能装机容量在2024年创下纪录,随后直至2035年将以17.0%的年复合增长率增长,2035年年新增装机容量达227GW/955GWh 。相比之下,全球风电和光伏市场同期的年复合增长率分别为7.0%和7.5%。

储能项目的发展在很大程度上仍然受到强制性要求和定向补贴的推动。截至2024年10月,彭博新能源财经跟踪了中国26个地区、美国13个州以及澳大利亚、韩国、印度、希腊、意大利、西班牙和土耳其等七个国家层面的储能目标。除了中国的光伏和风电配建储能强制要求、美国的《降低通胀法案》和各州政策外,许多市场目前正在新增竞价和招标计划,帮助推动新增装机。

磷酸铁锂(LFP)电池今年的市场份额将达到创纪录的84%(以GWh计),从而取代镍基电池材料体系,我们预计到2035年,镍基电池材料体系的市场份额将仅为1%。彭博新能源财经预计,2035年8%的新增装机容量将由为长时储能项目(LDES)安装的多种未定义技术组成。其他非锂储能技术可能会满足LDES的需求。

亚太地区(APAC)在整个预测期内将保持其领先地位,在年新增装机容量(以GWh计)中的占比将从2024年的56%增至2035年的59%。中国在其中占主导地位,因强制要求大型风电和光伏配建储能在短期内推动装机。澳大利亚和日本都在为清洁稳定容量进行新的容量竞价,通过提供长期收入协议来推动对储能项目的投资。2035年,亚太地区累计储能部署规模将达到887GW/3,390GWh。

到2035年,欧洲、中东和非洲(EMEA)地区在年新增装机容量(以GWh计)中的占比将从2024年的13%升至19%。在2028年大型储能市场开始扩大规模之前,户用电池仍然是该地区最大的储能需求来源,以德国为首。除了此前希腊、匈牙利和意大利宣布的支持计划之外,波兰和荷兰也宣布了新的支持计划。到2035年底,EMEA地区的累计装机容量将达到387GW/1,128GWh,2030年后,中东和非洲地区的需求将上涨。

以GWh计,美洲(AMER)地区的年新增装机容量占比从2024年的26%降至2035年的13%。在美国,州目标、公用事业公司采购以及德克萨斯州等地具有吸引力的商业经济性推动了市场。在拉丁美洲,智利的改革正在转化为更多的新增储能装机容量。到2035年,美洲地区的累计装机容量将达到290W/1,098GWh 。

我们的全球缓冲是为了应对不确定性,例如我们缺乏预见性的市场以及可能出台我们未曾预测到的更雄心勃勃政策的市场。对于历史和近期(2024年)装机容量,我们基于电池出货量分析确定了缓冲。在电池出货量分析中,我们确定了历史和近期电池需求的缺口。根据我们的分析,我们对2023年和2024年的假设分别为5.1GWh和8.3GWh,分别占这两年中国以外地区需求(以GWh计)的10%和11%(不包括缓冲)。此后,从2025年到2035年,我们基于全球装机容量(以GWh计)预测每年增加10%的缓冲。

原标题:深度议题 | 储能市场:随潮起潮落 看风云变幻