网讯:来自巴基斯坦的能源进口商乌拜德先生,今年工作非常忙。可口可乐、现代汽车这些跨国大公司,天天追着给他电话,诉求都只有一个:抢着买他从中国进口的电池板。[1]

不仅企业追捧,在巴基斯坦首都伊斯兰堡的住宅区,放眼望去,家家户户的屋顶也都覆盖着成片的光伏发电板。当地的光伏安装商穆罕默德,也和乌拜德先生一样忙——“我已经从早到晚地在装光伏板了,现在还有7个订单要完成。”[2]

巴基斯坦光伏板安装热潮使当地安装承包商近两年业务激增(图片来源:央视财经)

巴基斯坦人追捧太阳能的主要原因,是电费涨得太快了——23年巴基斯坦家庭每个月电费100美元,到24年变成了350美元,还经常停电[3]。巴基斯坦人算了算账,还不如自己一次性装个光伏发电系统划算。

电力短缺加电价飙涨,使巴基斯坦成为了24年中国光储企业最关注的出海市场之一。

与巴基斯坦一样从“小众市场”走向“焦点”的还有乌克兰。

乌克兰近半数的发电设施受到冲突破坏,冬天或造成近6GW的供电缺口。24年7月,乌克兰宣布对光伏组件等产品免税,并倡导通过部署分布式光伏发电和储能系统,帮助乌克兰迅速恢复能源供应[4]。

户用光储产品开始在乌克兰走俏。据海外储能业务从业者分享,“每天都能接到各种来自乌克兰的现货询盘。”[5]

巴基斯坦和乌克兰市场的火爆,使此前并没有被特别重视的“新兴市场”,成为中国户储企业竞相研究的新课题。

但其实,在过去的两三年里,早就有企业发掘出了新兴市场的潜力。这就是在巴基斯坦和乌克兰市占率都独占鳌头的德业股份。

01.“不走寻常路”的行业黑马

德业股份在户储行业“出道很晚”。

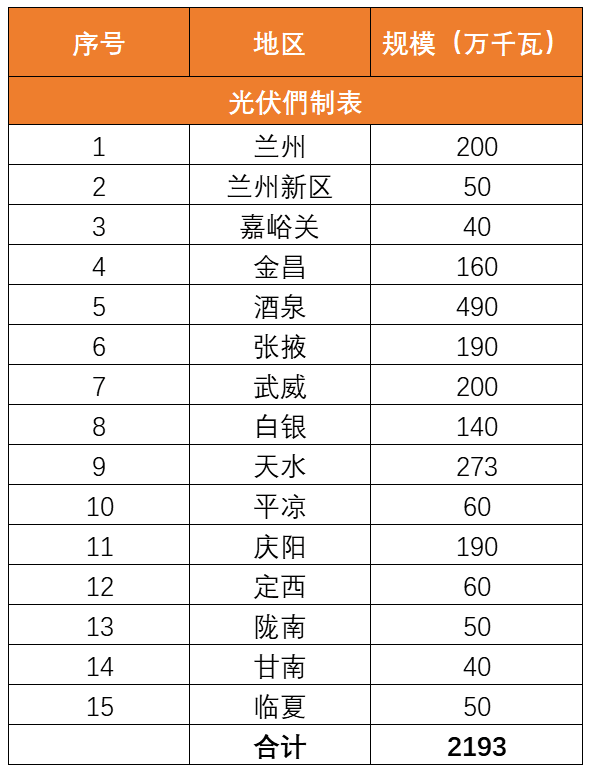

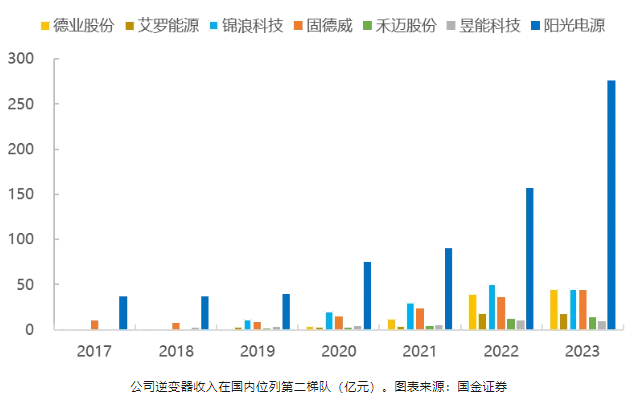

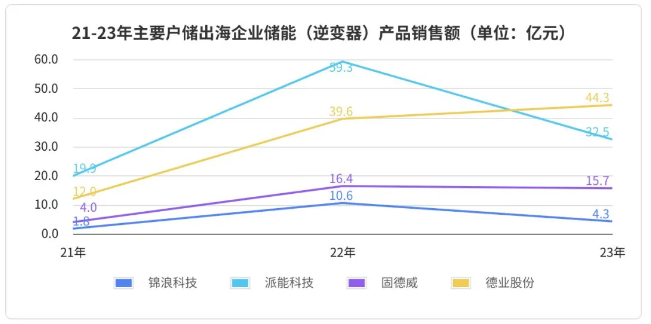

这家来自宁波的民企,最早从事的是家电业务,16年才切入逆变器赛道。直到21年4月德业上市,逆变器业务在招股书里也只有寥寥几笔。仅仅两年后,德业却凭借44亿的逆变器收入,比肩锦浪、固德威,稳稳站在行业第二梯队的排头。

公司逆变器收入在国内位列第二梯队(亿元)。图表来源:国金证券

业务规模蹿升速度快,是其受业内关注的第一个原因。另一个人们关注德业的原因是,它与大多户储企业不太一样的业绩周期。

22-23年,户储市场经历了“过山车”般的起伏。俄乌冲突造成欧洲能源危机,使欧洲户储需求在22年大爆发;但需求却又在23年因危机缓解而迅速走低。欧洲户储市场库存高企,户储出海企业陷入低谷。一众明星户储公司收入在经过22年的一波高潮后调头向下。

但德业,却在23年保持住了收入上升的势头。

24年上半年,行业还在漫长的去库周期中苦苦挣扎,头部公司股价一路下坡。德业的股价又率先从底部走出,抬头向上。

数据来源:根据公司年报等公开资料整理

德业的“业绩不一样”,主要是因为它的“路线不一样”。

多数户储企业业绩爆发,靠的是海外市场;但德业靠的是“非主流”的海外市场:人均GDP仅有德国1/30的巴基斯坦、冲突动荡之下的乌克兰和黎巴嫩,还有南非、巴西、印度等等说不清到底是“金”还是“砖”的国家。

出道晚,上升快,路线偏,德业因此被冠上了“户储黑马”的名头。

“差异化”,是德业对自身发展道路的设计和定义。这条路线,简单来说,就是新能源版的“农村包围城市”——避开巨头扎堆的高端市场,在关注度低的亚非拉市场,卡一个自己的生态位。

站在今天来说,德业的“新兴市场路线”当然是走成功了。但回顾当初,这些市场当真如今日所见般“广阔天地,大有作为”吗?

德业又为什么能选准、且走通这条路?德业的故事,应该值得我们复盘回顾。

02.蓝海之外,还有蓝海

德业最早“突围”的市场,是南非。

在南非市场爆发前,很少有户储企业会想到,把产品卖到亚非拉国家。因为,这东西真的有点贵。

22年,一套户储系统,光国内出厂价就得近4万块 。如果卖到欧洲,经销安装环节还得加价,一套拿下来得花上1万多欧[6]。对比当年的人均GDP,德国4.8万美元,南非才6千多美元。欧洲人买起来都肉疼,南非人会买?

但撇开价格因素,户用光储之于亚非拉国家,其实是真正的刚需。因为——那里的电网实在太脆弱了。

就看德业卖得挺好的几个市场:

巴基斯坦,政府收入有限,不但无力维护电网,还需要通过提高电价增收;

巴西,坐拥亚马逊河,但丰富的水电资源集中在西北,用电的经济中心集中在东南,需要“北电南送”;

乌克兰饱经战火;

非洲第一大工业国南非,国家电网经营不善,常年负债,电站电网老化,承受不起高电力负荷。

停电,是这些国家的家常便饭。

尤其是南非,频繁因此上国际头条。很多人应该都听说过,南非有一款专门提示停电时间的app,常年霸榜该国app下载量前20,日活用户700多万。22年,南非连续停电205天;23年,平均每天限电时间能达到18小时。

新兴国家频繁停电、电价飙升,再叠加政策、利率等一系列因素,为光伏发电和户储创造了市场机会。

更大的助推来自光储产品价格。

这几年光伏行业卷生卷死,光伏系统价格大幅度下跌。

22年,在南非,一套250平的房子,使用5kw的太阳能系统,配置往低了选,三四万也能拿下。经销安装成本,欧洲要1-2万,南非才4千多块。

如果按照南非电价攀升的速度测算,4-6年差不多就能回本[7]。(注:均按人民币计)

伴随需求激增、成本降低,22年3月到23年6月,南非屋顶太阳能光伏系统装机容量增长了四倍多。光伏发电回售价格随之逐年下降,催化了配储需求。

德业早在19年就进入了南非市场,在这波户储需求爆发时,恰逢其时地吃到了市场红利。

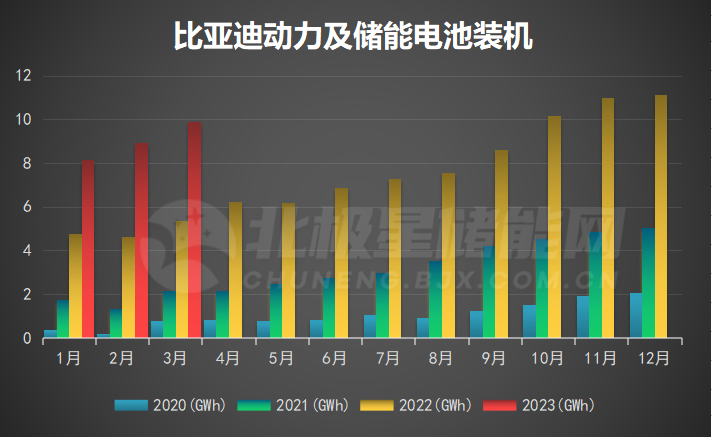

23年,南非市场为德业贡献了约13亿的销售收入,占到其海外销售的1/3,成为德业在境外的最大市场,也使德业得以在当年保持收入逆市增长。

03.方向重要,努力也很重要

德业在南非的表现,自然得益于其“差异化”的发展路线。这种差异,既在于挖掘新市场,也在于适应新市场——适应的表现,首先是从产品设计上为目标市场进行“专属订制”。

德业“南非定制”的第一步是,选择低压储能赛道。

基于大储和高端户储市场的需求,当时市场上大多数生产商都将目光聚焦在高压逆变器上。

但德业的用户画像不太一样:对于中低收入人群,系统效率慢,转换功率低,技术不成熟,都可以将就,性价比才是王道。

所以低压逆变器更适合这类用户:低压产品没有复杂的升压设备,安装步骤少,用户甚至可自行安装,省不少安装费;低压电对人体的危害较小,能降低操作风险。低压系统组件更少,因此故障点也少,无论是购买还是维修,都更省钱。

不要小看“组件更少”省去的麻烦。23年在德国,德业的微逆产品曾被爆出缺少继电器,与德国并网认证条件VDE4105不符。

就因为一个成本不超过4块钱的继电器,造成德业微逆销量雪崩,还影响了在其他市场的声誉和销量。

而这点“缺失”,放在力图经济实惠的亚非拉消费者眼里,可能都不算个事儿。

选定做低压逆变器后,德业对标南非畅销储能产品Victron,进行了一系列“适配改良”:

先是提高产品集成度。德业把数显、两个MPPT和内置防孤岛设备都包含到了产品里,使得产品尺寸更小,功率密度更高。而Victron产品,这些部件都得另外购买并外置,更占空间,还更贵。

另外是提高并联功率。Victron的光储混合产品仅能并联6台逆变器,而德业最多可并联16台。

考虑到亚非拉国家经常停电,德业专门在并离网切换功能上加大了研发力度。同行的并离网切换速度仅能保障小于10ms,德业能做到仅需4ms。这个性能,保证了停电后,大冰箱也能平稳地接着工作。

储能逆变器与柴油发电机相连接。图片来源:Deye Inverter&Asgoft Battery

更绝的是,德业甚至能够注意到,停电导致南非人非常依赖柴油发电机,于是给自家的储能逆变器配备了柴油发电接口。

同时,德业逆变器还能接入更便宜的铅酸电池。

凭着这些深入细节的产品,德业逆变器在南非市场备受欢迎。在当地储能产品论坛上,南非老乡激动留言:感谢德业,我家的电终于够我洗完一个热水澡!

除了储能逆变器,德业同时还生产微型并网逆变器和组串式逆变器,是行业内少数同时做三条产品线的企业。这使德业能够灵活采用不同产品路线,更快切入新市场,在多个亚非拉国家连续开花。

04.卖得便宜,造得更便宜

出海欧美日澳,之所以被户储企业青睐,主要还是因为高利润。而新兴市场让人却步的原因,除了是否有足够的购买力和市场容量,还有利润率的担忧:卖往亚非拉,产品得往便宜了卖,能赚到钱吗?

但别忘了,高利润对应的是高品质。相对地,亚非拉消费者虽然买不起太高价的产品,但对品质的要求也相对更松。而压缩成本,就成了提升利润率的关键。

从家电行业里卷出来的德业,深谙此道。

“率先导入国产IGBT”,就是德业“降本”的第一板斧。

IGBT是逆变器中重要的电子元器件,约占逆变器成本的10%。

由于技术壁垒比较高,加上欧美市场对IGBT品牌的偏好,逆变器厂商大多采用进口IGBT来生产。

20年,由于新能源车起量,市场对IGBT的需求大增。但受限于产能和疫情,IGBT供给极为紧张。此时,德业的逆变器业务已经开始起飞,它意识到,不能让IGBT成为逆变器生产的瓶颈。

21年,德业在IGBT上进行了两手操作:上半年,对主要电子元器件提前备货,控制成本;下半年,加大研发力度,导入国产电子元器件,加快进行国产替代测试,并投入生产。

国产IGBT价格比进口芯片低30%,但性能和进口品牌比有一定差距。由于德业的主要市场在亚非拉,对IGBT的性能要求更低,德业使用国产IGBT并没有多少阻力。

到了22年,IGBT供需紧张依然持续,而此时,德业与新洁能等国内供应商已经进入了深度合作,IGBT国产化率超过一半[8]——不但降低了自身产品成本,也顺带推进了IGBT的国产替代进程。

除了电子元器件,德业在结构件上也省了不少钱。早期的注塑件业务经验,使德业能够实现结构件自供,省去了外购成本,也更好地配合上了自己的生产周期。

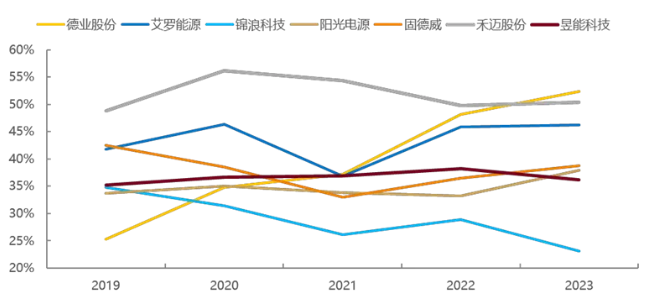

生产成本上的节省,帮助德业提高了毛利率。19年以来,德业逆变器综合毛利率一路走高,到23年,排到了国内逆变器行业第一。

23 年公司逆变器业务综合毛利率在国内逆变器企业中排名第一。图片来源:国金证券

成本上省,费用上也省。

为了迅速进入新市场,也为了减少营销费用,德业在渠道端从来不排斥走中国企业的“老路”——贴牌代工。

南非的SunSynk,美国的Sol-Ark,都是使用的德业的产品。

贴牌代工也未必意味着折损利润。就比如在南非,德业代工的SunSynk走的是“低端市场里的高端品牌”路线,价格高,利润空间大。23年,由于市场需求旺盛,德业的议价能力上来了,使得贴牌毛利率一度达到55%,比自有品牌还高。

随着德业逆变器越卖越多,南非消费者还惊奇地发现,德业和SunSynk就是一样的产品,而SunSynk价格1万多,德业只卖7千!转回头就下单德业。

靠着丝滑的代工合作,德业产品没少卖,广告费也没多花,期间费率常年保持在10%左右,显著低于同业。

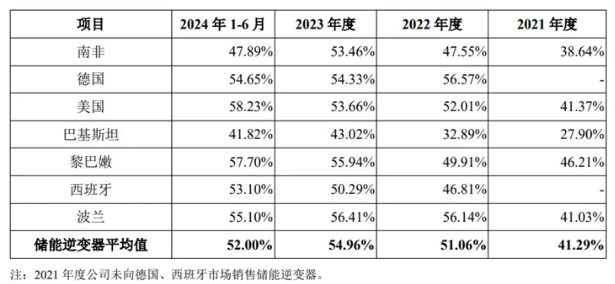

对比德业在不同市场的利润率,除了巴基斯坦,德业储能逆变器在南非、黎巴嫩的利润率和欧洲市场差距并不大,在需求旺盛的23年,甚至比美国还高一点!

德业销往全球主要市场的储能逆变器毛利率。图表来源:德业股份财报

所以说,“卖得很贵”或许是提高利润的理想之路,但“造得很省”也同样能成为赚钱的法门。在消费降级的今天,我们或许需要重新重视这种思路。

05.结语

很多人把德业的成功归结于“眼光前瞻”。但其实,对于行业后入者德业来说,走“出海亚非拉”路线,更像是一种务实。

海外高端市场,认证周期长,渠道构建维护成本高。阳光电源、锦浪、派能等知名储能企业,都已经在欧洲耕耘了很长时间。德业作为后来者,在欧洲没有太大优势。因此,德业才选择走“差异化”路线,避开巨头扎堆的地方,去开拓蓝海以外的蓝海。

但“先到先得”未必是打开亚非拉大门的神奇咒语。

在EESA2023储能嘉年华盛典上,有人总结了“企业决胜海外户储市场的三大法宝”:渠道为王、产品制胜、技术为本。

德业能在亚非拉市场取得如今的成绩,显然也是在渠道、产品、技术方面,都进行了钻研和努力,打造出了自己的特色。

户储产品降价的“天时”,亚非拉国家停电频繁的“地利”,加上德业自身能力的“人和”,才成就了这样一匹行业“黑马”。

24年,储能行业开始将目光聚焦到了新兴市场。老市场去库尚未结束,新市场增量不知几何,行业的竞争将更加激烈。

南非市场自23年中停电缓解后,已经过了需求高峰。德业24年上半年的业绩,是由巴基斯坦、印度、菲律宾、缅甸几个新市场撑起的。24年9月,一则巴基斯坦电价有望大幅下降的传闻,就使德业的股价吃了一个跌停。“德业模式”,是否又能不断找到适合的新市场来延续?

就在今年8月底,德业停止了在浙江海宁的一项微逆制造项目投资;德业新开的储能电池业务,也在23年实现了9倍的收入提升。或许德业的业务变化,已经暗示了未来发展路线的选择。

不知在新的市场环境下,会否有新的黑马,能走出一条像德业一样令人惊讶的新路线。

参考资料:

[1]巴基斯坦的高电价与债务困局,民怨之下政策摇摆,海外光储观察员,2024年9月19日;

[2][3]巴基斯坦电费飙升 光伏发电板安装订单激增,央视财经,2024年8月27日;

[4]乌克兰光伏重建:战后绿色机遇,中国企业能否成功抓住?搜狐,2024年7月28日;

[5]严重缺电 乌克兰光储市场迎来小高潮,新浪财经,2024年8月14日;

[6]海外户储势如破竹,开启黄金成长期——户用储能专题报告,东吴证券,2022年7月17日;

[7]How much will it Cost to Install Solar Panels in South Africa,handymahomes,2022年6月23日;

[8]IGBT比例国产化,全年供给有保障,创新型一汽带来压铸机的升级,小韩财经,2022年6月12日。