网讯:从三季度报来看,尽管系统集成企业整体的毛利率正在逐步恢复,但多数企业仍在“穿越周期”中挣扎,随着欧洲户储去库存结束、海外大储市场持续放量、国内央企率先推动价格“止战”,未来储能市场将逐步回归正常,系统集成企业的经营业绩将持续回稳向好。

一半企业仍困在“增收不增利”

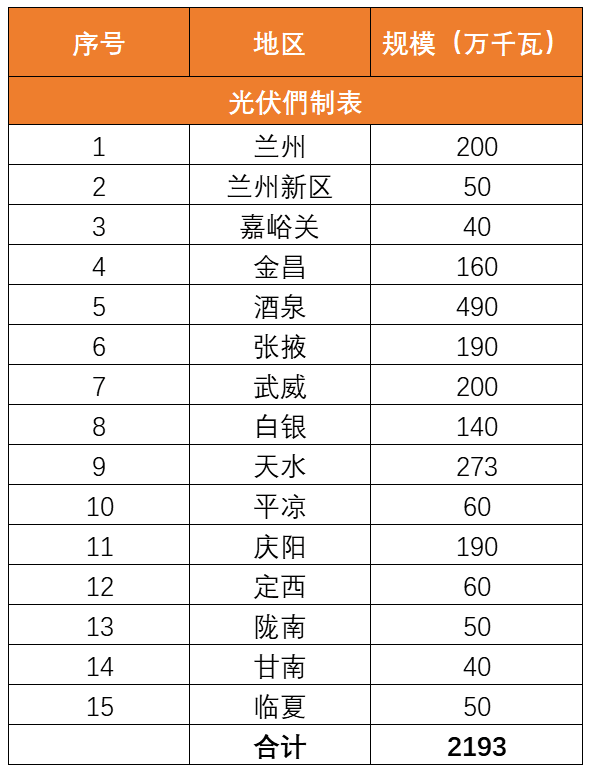

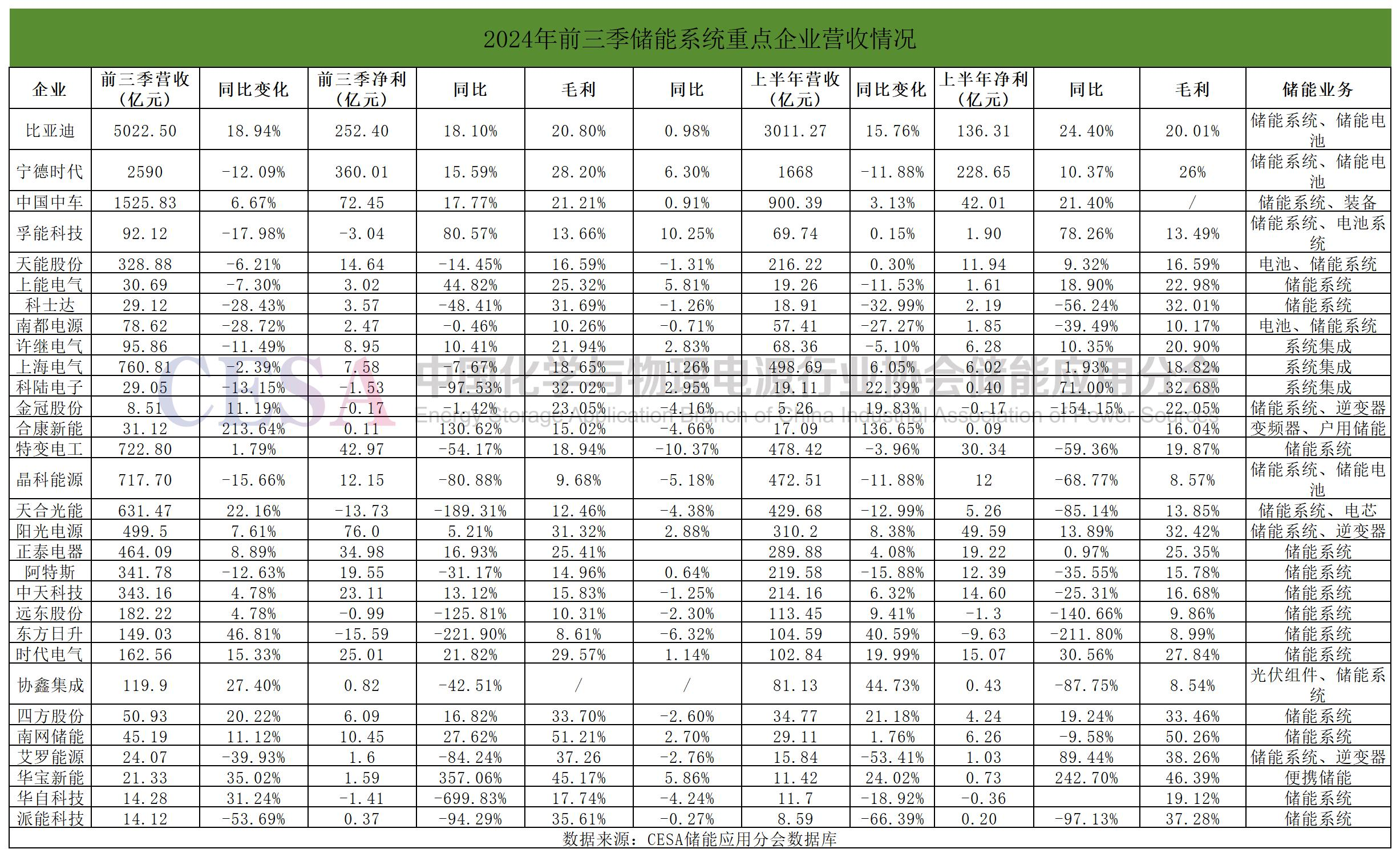

近期,一大批系统集成企业相继公布了三季度业绩,数字储能网统计了30家主要储能系统集成企业的财报发现,前三季,30家企业营收区间在14.02亿元到5022.5亿元之间,净利润在-15.59亿元到360.01之间。

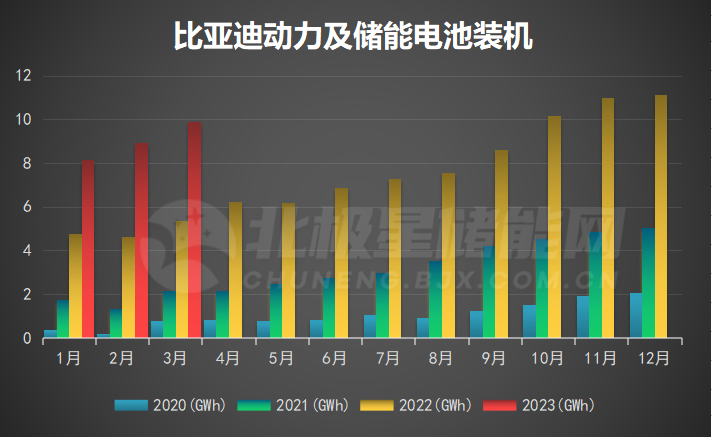

其中,16家企业营收超过百亿,比亚迪最多,为5022.5亿元,宁德时代其次,为2590亿元。

17家企业实现了营收正增长,占比过半,合康新能增长幅度最大,达213.64%,东方日升、华宝新能、华自科技三家企业前三季,营收增长幅度超过了30%。

14家企业净利润实现了正增长,华宝新能增幅最大,达到357.06%,合康新能增长达到了130.62%,增幅排第二。

这也说明了,仍有一半的企业处于“增收不增利”的困境。

另外,仅有比亚迪、合康新能、阳光电源、正泰电器、中天科技、时代电气、四方股份、南网储能、华宝新能9家企业实现了营收、净利双增长。

今年以来,在供需错配、阶段性产能过剩的影响下,国内储能领域的内卷与价格战延续了去年下半年以来的“炽热”,反而愈演愈烈,另外,去年下半年以来,海外储能市场处在去库存阶段,受上述两个因素影响,储能系统企业仍在艰难的“穿越周期”。

整体毛利率正在修复

毛利率代表了一家公司的经营效率和盈利能力,是一项非常重要的财务指标。

前三季,在新技术、新产品不断革新,降本增效,供应链成本下降以及海外市场高利润的共同影响之下,系统集成企业整体毛利率得到提升,部分企业实现了快速增长。

在数字储能网统计的30家企业中,前三季度毛利率同比实现增长的企业有13家,有14家企业相比上半年实现了毛利率正增长。

其中,南网储能前三季度的毛利率最高,达到了51.21%,主要是年初新增佛山宝塘储能电站投产。

佛山宝塘电网侧独立电池储能站于今年1月3日投入运行,装机规模为300兆瓦/600兆瓦时,是粤港澳大湾区规模最大的储能电站,也是我国一次性建成最大的电网侧独立储能电站。

阳光电源毛利率迎来了近十年的高位,前三季度公司销售毛利率为31.32%,较去年全年增加了近1个百分点。

宁德时代前三季毛利率升至28.4%,为2020年以来最高,其中,第三季度毛利率达31.17%,创下自2018年四季度,也就是23个季度以来的新高。

宁德时代表示,由于目前碳酸锂等原材料成本下降,产品销售价格受价格联动机制影响有所下降,因此毛利率相应有所提升。此外,新技术、新产品溢价,加之技术创新、规模采购等带来的综合成本优势,故近几个季度毛利率持续提升。

华宝新能前三季毛利率水平达到45.17%,同比上升5.86个百分点。该公司表示“得益于今年前三季度,公司坚定执行降本增效策略。”

孚能科技前三季度的毛利额达到12.58亿元,同比大幅增加228%,毛利率也提升至13.66%。这一成绩表明,其在成本控制和生产效率提升方面取得了良好成效。

四大“变局”

从财报反映的情况及近期市场的情况来看,系统集成赛道正在发生4个变化。

第一、户储市场的竞争焦点转向渠道、场景。

2022年,俄乌冲突爆发,欧洲遭遇能源危机,居民电价上涨,各国出台储能补贴政策使得户储需求井喷,一些出海的户储企业赚得盆满钵满。

这里面就包括派能科技、艾罗能源。

2022年,派能科技营收达到60亿元,同比增长191.55%;净利润12.73亿元,同比增长超过300%,在2022年全球户用储能系统市场出货量排名中,派能科技居首位。

在今年上市的户储龙头艾罗能源则在2022年净利润同比暴涨了1701.85%。

2023年,欧洲能源危机缓解,储能补贴政策逐渐退坡,市场逐步恢复正常,但国内厂商却仍在疯狂扩产能,供过于求的背景下,去年下半年以来,欧洲户储库存高企,红林安宰贤,主攻欧洲户储市场的企业经营业绩无可避免地受到了影响。

派能科技前三季度营收14.12亿元,同比下降53.69%;归母净利润3737.05万元,同比下降94.29%,延续了上半年营收、净利双降的局面。

艾罗能源前三季度营业收入为24.07亿元,同比下降39.93%;归母净利润为1.60亿元,同比下降84.24%。

也延续了其上市后第一份财报--上半年营收、净利双降的局面。

但另一家户储黑马却在欧洲户储市场低迷的环境下实现了逆势翻盘。

合康新能前三季实现营业收入31.12亿元,同比增长213.64%;实现归母净利润1081.17万元,较上年同期由负转正,同比增长130.62%。

作为美的集团旗下从事新能源与工业自动化领域的上市公司,合康新能前三季户用储能业务实现收入1.13亿元,同比增长161.47%,毛利率较上年同期提升16.3个百分点。

这与合康新能近两年整合美的集团供应链资源和渠道优势,提升业务和产品优势密切相关,今年6月,合康新能利用美的品牌与美的销售渠道发布别墅绿电产品,正式入局正在兴起的别墅绿电解决方案市场。

第二、便携储能正在释放巨大的市场潜力。

便携储能龙头华宝新能发布三季度报告称,前三季度,公司营业收入21.33亿元,同比增长35.02%,归母净利润1.59亿元,同比增长357.06%。

其中,第三季度公司营业收入9.90亿元,同比增长50.41%,归母净利润8659万元,同比增长889%,延续了上半年的强势增长。

华宝新能自2022年9月上市后,业绩持续保持高增长,市值一度高达270亿元,但在2023年四季度其业绩出现亏损。

能够在短时间恢复元气,“增收又增利”且净利润大增,说明便携式储能市场释放了强劲的盈利空间。

在全球能源转型升级和户外生活方式迅速渗透的背景下,便携储能市场需求井喷。

从市场分布来看,美国由于美国用户户外出游比例较高是全球第一大便携式储能市场,日本则由于地震等自然灾害事故频发,成为全球便携式储能第二大消费市场。

对于业绩增长,在三季报中,华宝新能回应称,2024年前三季度,公司凭借不断增强的全球品牌力和产品竞争力,以及内部降本增效的显著成效,实现了营业收入和净利润的快速增长。

在全球化布局方面,公司深化全球品牌战略,美国市场和日本市场营业收入分别实现41.12%和72.69%的同比增长。

第三、国外大储市场释放市场增量,光储企业受益。

今年以来,国内新型储能装机保持高速增长的同时,电芯、系统价格在今年持续下行。

面对激烈的国内市场竞争,出海成为储能企业穿越洗牌周期的破局之路。

光储企业以其强大的技术优势、资源优势以及市场开发优势在储能市场占据了重要地位,开拓海外大储市场成为这些企业业绩增长的重要贡献力量。

前三季度,阿特斯实现营业收入341.8亿元,净利润19.5亿元。其中,第三季度营收122.2亿元,净利润7.2亿元,环比增长8.3%,已连续三个季度实现环比增长。

阿特斯特别提到,凭借大型储能的先发优势、先进制造产能的后发优势,以及优秀的海外渠道和国际文化,成功地坚守了公司的盈利水平,并保持了正向的经营性现金流,公司前三季度经营活动产生的净现金流近25亿元。

对于储能业务方面,阿特斯表示,2024年1-9月,公司大型储能产品出货达4.4GWh,其中第三季度出货达1.8GWh,出货量和单位净利润均创单季历史新高。

储能板块净利润环比二季度实现高速增长,为公司第三季度整体业绩做出了突出贡献。

据CESA储能应用分会数据库统计,今年以来,阿特斯在美国、加拿大、日本、澳大利亚等地拿下共7个订单,容量规模大3.52GWh。

另一家光储巨头阳光电源今年的业绩增长同样受益于海外大储市场的放量。

前三季度,阳光电源实现营业总收入499.46亿元,同比增长7.61%,归母净利润76.00亿,同比增长5.21%。

值得一提的是,储能作为其毛利最高的业务,前三季度毛利率达31.32%,为近十年的高位,这一数据上半年曾上涨12.61个百分点至40.08%。

亮眼业绩的背后是今年以来,阳光电源仍在频频斩获海外大单,成为上半年出海拿单最多的储能企业。

其中最大的一笔订单莫过于,7月16日,阳光电源宣布携手一家总部位于沙特阿拉伯的投资控股公司AlGihaz签约了容量达7.8GWh的储能项目。

第四、卷价格的时代或将终结。

近日,有媒体报道,已有央企开发商针对其拟招标的储能项目修改了评标办法,即将技术评标权重、价格评标权重从原来的50%、45%,分别调整为55%、40%,商务评标权重不变。

对此,业内分析,这一比重可能对当前在榜单上的招投标企业影响不大,但已经开始释放一种信号,储能市场逐渐恢复正常秩序之后,价格为王的时代将要终结了。

无独有偶,近期,一些头部企业、行业大佬也在频频发声。

11月7日,2024世界储能大会在福建宁德召开,宁德时代董事长曾毓群指出,作为能源转型的关键基础设施,作为一个技术高度密集的产业,储能行业不能“乱”只有聚焦价值竞争,创造“高价值”产品,才能走上良性发展的道路。

亿纬锂能则表示,从三季度及近期情况来看,储能价格在逐渐趋缓,部分场景中还有略微回暖。

从供应链环境来看,9月以来,锂电材料端的竞争格局正在悄然发生变化,在产业链巨头正在通过减产、重组等手段重塑锂业格局,锂价也有望在未来止跌回稳,对于储能市场而言,又将上演“几家欢喜几家愁”。