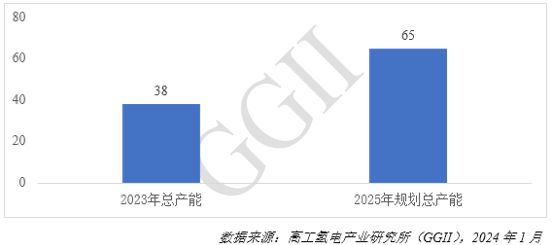

2023年全球绿氢产业爆发,电解水制氢设备需求猛增,主要厂商纷纷扩产,同时跨界玩家不断涌入。根据高工氢电产业研究所(GGII)《中国电解水制氢企业数据库》,截至2023年底,国内电解水制氢设备厂商总产能(名义产能,含规划2023年底建成产能,下同)达到38GW,同比2022年新增23GW以上。从技术路线来看,碱性制氢是国内绝对主流,产能占比超过93%。根据主流厂商规划,到2025年国内电解水制氢设备总产能有望超过65GW。

图表 1 中国电解槽厂商产能汇总(单位:GW)

从产能区域分布看,国内电解水制氢设备厂商产能分布于全国16个省份,华东、华北、华南地区产能合计占比88%,其中华东地区是国内电解水制氢产业主要集聚地。东北、西北地区产能及规划相对较少。

从各省份建成产能来看,江苏省、广东省和河北省为国内现有产能TOP3省份,江苏省以将近16GW的总产能遥遥领先。隆基氢能、考克利尔竞立、双良新能源、航天思卓等20家电解槽厂商均在江苏落地产线。

从技术路线来看,绝大多数产能规划为碱性制氢。2023年以来,国内外绿氢项目投建速度加快,头部厂商继续积极扩产以满足快速增长的市场需求,提升市场竞争力。2023年1月,阳光氢能智能制造工厂开工,预计建成后产能达到3GW;2023年6月天津大陆厂房奠基,建成后产能可达320台套(约1.6GW)。部分厂商产能已公开规划至2025年,如隆基氢能提出2025年总产能规划为5-10GW,派瑞氢能2025年总产能规划为6GW。

图表 2 中国部分碱性制氢电解槽厂商产能及规划

国内PEM制氢产业起步较晚,大标方PEM制氢设备仍属于示范应用阶段,产能规划相对较少。目前国内PEM制氢企业现有产能多在百MW级,规划产能最高达到1GW,其中康明斯恩泽PEM制造基地于2023年4月成功投产,产能达到500MW。

图表3 国内部分PEM制氢电解槽厂商产能及规划

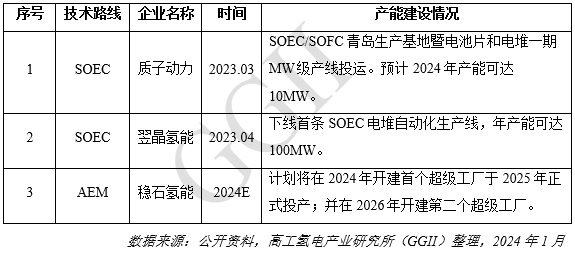

此外,虽然SOEC、AEM制氢技术成熟度相对较低,但进入2023年以来发展迅猛,行业投融资热度较高。相关厂商目前聚焦产品研发、小量示范应用上,规模化的产能建设相对碱性制氢、PEM制氢滞后。

图表4 国内部分SOEC、AEM企业产能及规划

据GGII初步调研统计,2023年国内电解槽出货量在1.5GW左右,目前行业产能已经从2021年的“供不应求”进入“严重过剩”。总体来看,企业可适当扩产以应对未来爆发的电解槽需求,但不可盲目激进扩产,需综合考虑企业资金实力以及产品研发投入占比等因素。

为全面了解全球电解水制氢设备市场供求现状、技术路线、企业布局、未来前景等,高工氢电产业研究所(GGII)通过实地走访、电话调研、参考权威公开资料等,推出《2024年全球电解水制氢设备市场调研报告》。报告共分七章,从行业发展概况、技术现状及发展趋势、设备成本及制氢经济性分析、市场分析、市场需求现状、重点企业分析、风险与建议等七个方面,为业内人士及投资机构提供全面的行业数据和分析报告。